BTC/HKD+0.66%

BTC/HKD+0.66% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+1.27%

LTC/HKD+1.27% ADA/HKD-0.63%

ADA/HKD-0.63% SOL/HKD+2.1%

SOL/HKD+2.1% XRP/HKD-0.34%

XRP/HKD-0.34%固定利率協議百家爭鳴

DeFi中利率收益資產無處不在,諸如借貸、AMMLP交易手續費、協議鎖倉獎勵、流動性挖礦、收益聚合??等等,但是區塊鏈上的利率都是由市場力量動態決定,變化十分劇烈。

然而,利率變動的不確定性導致投資人難以確保未來收益或是控制杠桿成本,進而沒有辦法有效率地利用資金,做長期財務規劃,這阻礙了DeFi的更進一步發展。即便DeFi仍處于創新采用曲線的早期階段,四處充斥著三位數APY的瘋狂挖礦機會,讓早期使用者對利率的波動不太敏感,但仍有不少DeFi先驅敏銳地發覺固定利率的重要性,用各自的智慧設計出不同機制的DeFi協議,試圖開拓固定利率市場。

上篇文章,我們對市面上所有主流固定利率協議做了深入的分析。總結而言,他們可以分為兩大類、三小種方式:

第一類:固定利率借貸

與交易對手約定日期、約定額度與固定利率做借貸交易。

零息債券:

借方透過發行零息債券折價賣給貸方,其中買賣價格與債券面額差為兩者之間放款的固定利息。

第二類:收益重分配

共同投資利率收益資產,但根據風險偏好分配收益。

本息分離:

把利率收益資產的本金與未來利息分離,各別打包成可被交易的資產;將未來變動的利息提前賣掉,以得到明確的固定利息。

結構型商品:

將未來風險與收益分層,低風險等級能優先得到約定收益,剩余收益則全交給高風險等級,相應地高風險等級須承擔市場利率變動的風險。

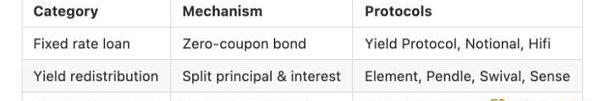

根據以上分類,將對應的協議整理如下表:

固定利率協議實現機制分類表

上述方法,產生固定利率的方式都略有不同,也有著相應的優缺點,但共通點是它們都基于某個投資收益來源設計出來的金融市場,大家在里頭交易的不僅是利息也包含原始投資本金。然而,我們從「浮動」過渡到「固定」利率的過程中,真正在意的是對「利率波動」避險。

也就是說,我們其實并不在意存入收益資產的本金,甚至不在意利率本身,我們關心的其實是借/存錢一段時間后的實際利率和當初預期的利率的「差額」,并且希望能以某種方式轉嫁上述波動風險。

在傳統金融之中,此時最常用的工具便是利率交換。

利率衍生品

20世紀70年代,隨著石油危機的爆發與布列敦森林體系崩潰,推升了劇烈的通貨膨脹以及更高更不穩定的利率。為了能控制利率風險,相關的利率衍生性金融商品開始逐漸發展,并在市場上受到了歡迎。從1981年世界上第一筆由IBM跟世界銀行進行利率交換開始,利率交換已經是利率衍生品市場中交易量最大的金融商品。

MistTrack:Poly Network黑客已獲利超1000萬美元:金色財經報道,據慢霧旗下MistTrack監測,已發現Poly Network事件兩筆新被盜交易,金額超過300萬枚USDC和260萬枚USDT。攻擊者將USDC兌換為1557.36枚ETH并保存在地址(0x2f6c...7b82)中,將USDT兌換為1371.64枚ETH并保存在地址(0x3d66...7047)中。截至目前,黑客已經獲利超過1000萬美元。[2023/7/3 22:15:35]

利率交換和期貨市場類似,由標的相同但方向相反的交易者構成市場。你可以做多或做空利率,并根據未來利率走勢得到相應的報酬或損失,而適當的購買利率交換可以恰好將浮動利率持倉的利率變動損益抵銷。

例如,A公司有一筆$1M的債務,按美元六個月期LIBOR+2%的浮動利率付息,該公司預期LIBOR將上漲,希望預先鎖定利息成本。同時B公司也有一筆$1M的債務,按5%的固定利率付息,但他另外有筆浮動利率收益的投資,希望未來投資收益能填補利息支出,因此希望轉換成以美元六個月期LIBOR為基準的浮動利息。

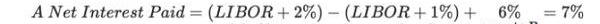

于是,這兩家公司簽訂一紙為期3年的$1M本金的IRS,約定A公司以6%固定利率交換B公司六個月期LIBOR+1%浮動利率,結果:

A公司:得到總固定利息7%的債務

B公司:得到總浮動利息為LIBOR的債務

同時實際結算時,只交換兩者約定差額部分,從A的角度來說,等于5%—LIBOR。

舉例來說:

第一期LIBOR為4.8%,A只需要支付1M?0.1%利差給B。

注:0.1%=(5%-4.8%)/2

第二期LIBOR為5.2%,A則能由B身上收取1M?0.1%利差

注:-0.1%=(5%-5.2%)/2

從上述例子,我們可以看到IRS的好處,由于雙方實際只對利差的部分結算,不涉及本金,交易者只需要存入小量的保證金,就可以對很大的名目本金進行避險,因此資金效率非常地高。

基于這樣的概念,我們認為DeFi固定利率理想的設計方向,應該是一個帶有杠桿的利率衍生品市場,讓投資人能以很小的資金交易很大名目金額的利息,于是我們提出了iGain—InterestRateSynth。

iGain—InterestRateSynth

iGain是由HakkaFinance提出的DeFi衍生品交易框架,它以生息收益協議中的浮動利率作為結算指標,將利率這個抽象的概念打包成可交易的金融商品,打造出利率合成資產,在DeFi世界中建構了前所未有的利率交易市場。

Digifinex一名股東向英國前首相鮑里斯·約翰遜公司提供100萬英鎊捐款:1月17日消息,英國議會文件顯示,英國前首相鮑里斯·約翰遜(Boris Johnson)的公司從一位泰國加密貨幣投資者那里收到100萬英鎊捐款。1月13日公布的利益登記冊顯示,約翰遜的公司Boris Johnson Ltd.曾收到Christopher Harborne的捐款。此外,約翰遜在新加坡區塊鏈公司ParallelChain Lab舉辦的活動演講中賺取25萬英鎊。據Protos報道,Christopher Harborne是Digifinex股東Chakrit Sakunkrit使用的化名,他曾為英國脫歐運動提供1500萬英鎊的資金。

一位與約翰遜關系密切的消息人士表示,這筆錢將用于支持他作為前首相的活動,而不是用于可能的新一屆首相競選。這100萬英鎊捐給了約翰遜的辦公室,并沒有直接進入他本人的口袋。(Cryptonews)[2023/1/17 11:16:59]

設計概念

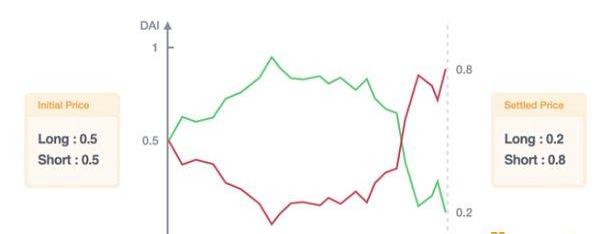

iGain交易框架采用Long/Short雙代幣設計,我們能對任意指摽做多空操作。而在IRS中,持有Long代表看漲利率,持有Short代表看空利率。

iGain的核心設計為將Long/Short價格相互影響的特質,用兩者相加等于一塊錢來表現:

1Long+1Short=$1

Long的結算價會與期間累積的利率大小有關,其價格限定于$0至$1之間,而Short的結算價則為1-Long,兩者互補,因此若Long的價格上漲,Short則會自動下降,反之亦然。

Long和Short的價格總和永遠為$1

在iGain中所有的Long和Short都是透過存入代幣后鑄造而成的,根據前述之關系,每一個代幣可以鑄造出1Long+1Short,相反的,也能透過銷毀等量的Long和Short,換回相同數量之代幣。

Build-inDEX

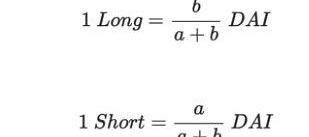

為了要交易Long和Short需先有流動性,在iGain中內建了一個去中心化交易所,并采用恒定乘積做市商x×y=k作為AMM模型。此流動池由Long和Short所組成,若池中有a個Long和b個Short,則池內兩幣種之價值有以下關系:

假設我們以DAI為例,再配合前述之1Long+1Short=1DAI關系即可解聯立方程式求出Long和Short的價格公式:

Tracy:從投資人的角度來看熱錢包還不是很穩定:金色財經報道,在Metainsight主辦的以“FTX事件冷思考: 客戶資產如何安全管理”為主題的Metainsight圓桌匯上,AC Capital Senior Investment Director Tracy表示,從投資人的角度來看,覺得熱錢包還不是很穩定,因為看到在市場走熊之后無論是用戶還是投資機構存在熱錢包的資金都會受到一些影響,比如說被盜用了被偽合約盜走。對于MPC錢包或者是其他種類錢包,風險管理是更好的。現在大多數的錢包,包括現在安全性最高的冷錢包其實非常復雜的,操作過程的學習成本也會比較高。所以就更需要我們在錢包方面做出更多的努力。

此外,還是很期待在錢包這條賽道會有比較好的優質項目出來。[2022/11/20 22:07:51]

一旦發生了交易,即會改變池內a和b之數量,連帶會影響Long和Short的價格。

由以上介紹可知,iGain系統中不存在著Long/DAI或Short/DAI這類交易對,僅能做Long和Short之間的互換,因此若想以DAI買入Long,需先用DAI鑄造出等量的Long和Short,再于流動池內將Short換成Long。

增加流動性和購買Long&Short之流程

反之,若是要將Long賣成DAI,則是要先將部份的Long先換成Short,并以相同數量之Long和Short贖回DAI。

將A個Long賣成X個DAI之流程

價格結算

在iGain這套交易框架下,只要更換結算用的指標,就可以創造出不同的金融衍生品。

InterestRateSynth(IRS)第一版支援的借貸協議為Aave,之后將會支援Yearn等更多收益資產。以Aave來說,Long的結算價格是以「期間內累積借款利息」作為指標,期間內累積越多利息,Long的結算價就越高,相對的Short的結算價就會越低。意味著投資人能透過買入Long來做多利率,及買入Short做空利率。

實作方法

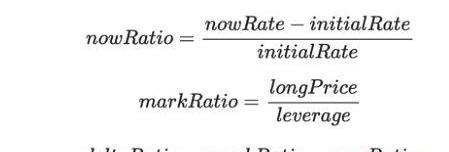

在Aave中以浮動利率借款時會獲得債務代幣,其兌換率是由Aave中getReserveNormalizedVariableDebt變數大小所決定。隨著借款利息的累積,借款債務會逐漸變大,getReserveNormalizedVariableDebt的值就會持續增加。IRS以此變數于期間內之「變化率」來計算系統累積的利息,并根據此變化率計算出Long的結算價。

Security Capital CEO:加密市場相對不成熟,其波動性高于股票:9月23日消息,針對美聯儲加息,數字資產管理公司Security Capital首席執行官Wilfred Daye表示,加密市場在股市波動之前提前進行了大幅調整,由于加密市場及其參與者相對不成熟,這是我們最近在事件驅動型交易中反復看到的一種模式。加密市場的波動性高于股票交易。(彭博社)[2022/9/23 7:16:13]

程式實作方法是在初始化合約時,會先記錄開始時的兌換比:

initialRate=AAVE.getReserveNormalizedVariableDebt(asset)

到期結算時,再讀取最后的兌換比:

endRate=AAVE.getReserveNormalizedVariableDebt(asset)

有了initialRate和endRate就能計算出期間內浮動存款利息成長百分比:

ratio=(endRate-initialRate)/initialRate

舉例來說,若到期時的ratio為0.04,代表期間內累積了4%的借款利息。若直接以此rate結算,則Long的結算價為$0.04,Short則為$0.96

為了增加資金使用效率,我們可根據歷史數據回測,在利率加上適當的杠桿。繼前述例子,若加了10倍杠桿,則Long的結算價變為$0.4,Short則為$0.6。

_bPrice=leverage*rate

Long會以bPrice作為結算價,其價格必于$0至$1之間,若結算價超過$1時以$1計,具體計算方式如下:

Long的結算價:bPrice=min(_bPrice,1)

Short的結算價:1-bPrice

如何實現固定利率

固定利率放貸

在Aave中存款之后,利息大小會隨利用率(UtilizationRate)而變動,此時若買入對應數量之Short來做空利率,建立一個反向的倉位后即可對沖未來利率的變化,以鎖定至到期日時之利息總量,實際「所需購買數量」和「能鎖定的利率大小」請見以下說明。

所需購買數量:

想要能剛好對沖掉存款部位的未來利率變化,需購買特定數量的Short,該數量的大小與杠桿倍率有關,若杠桿倍率越高,所需購買的Short的數量就越少,反之亦然。

以存款Dai為例,在沒有杠桿的情況下,1000Dai的存款倉位需購買1000Short才能對沖利率的變化,若杠桿為10倍,則僅需購買1000/10=100Short即可。

所需數量=存款總量/杠桿倍率

杠桿倍率越高,需購買的代幣數量就越少,資金效率也越高。

數據:2小時前有105000枚ETH從FTX中轉出:金色財經消息,Tokenview數據顯示,2小時前有105,000枚ETH從FTX轉移到地址0x203...fdfa7。[2022/9/7 13:13:27]

固定利率大小:

由前一小節可知,Long的價格是由累積利息和杠桿倍率決定的。

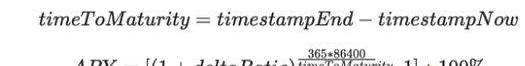

在結算時能從已實現利率nowRatio推算出Long的結算價,同理,我們也能從Long的成交均價推算出該價格對應的累積利率markRatio,兩個利率的差值deltaRatio即為能對沖的利率大小。

接著再計算距離到期日的時間timeToMaturity,即可以復利計算出固定利率APY:

注:需特別注意,由于IRS的結算價是以借款利率作來計算,因此對于存款方來說無法恰好的沖銷未來存款利率的變化,于結算時存款方實際獲得的利率可能會與上述之計算結果有些許的誤差。

iGain—IRS提供固定利率放貸一鍵服務

固定利率借款

若想要以固定利率借款,則需購買相對應數量的Long做多利率,鎖定未來的借款成本。對沖借款利率所需購買之Long的數量的計算方式和固定存款相同:

所需數量=借款總量/杠桿倍率

在計算借款APY時,僅需將markRatio的計算方式改以Short的成交價來計算即可:

其余步驟與固定利率貸款相同,最終可得:

實際范例

持有Long/Short并不代表能直接使借貸協議中的利率從浮動轉成固定,而是要透過建立和利率變化相反的倉位來實現固定利率的效果。

以下以固定利率借款為例,用實際的例子說明iGain在此系統中扮演的角色。

假設今有一期iGain于一年后到期,杠桿倍率為10x。

Jack于Aave中借款$10,000,且于本期iGain剛開始時就以均價$0.4,花費$400購買了1,000個Long,以實現4%固定利率借款的效果。

以下針對幾種不同的情況,試算最終實現的利率:

Case1:

一年過后,Jack于Aave上的實現借款利率為8%。

此時Jack于Aave中的總累積浮動借款利息為$800,而Long的結算價為$0.8,共可贖回$800,相較于購買Long成本,凈賺$400。

將Aave與Long兩部份的盈虧相加后,相當于共付出了$400的借款成本,也就是4%利率借款。

Case2:

一年過后,Jack于Aave上的實現借款利率為3%。

此時Jack于Aave中的總累積浮動借款利息為$300,而Long的結算價為$0.3,共可贖回$300,相較于購買Long成本,凈虧$100。

將兩Aave與Long的盈虧相加后,相當于共付出了$400的借款成本,仍為4%利率借款。

由以上兩個例子可看出,無論一年后Aave上實現的借款是高于或低于4%,只要起初有買足量的Long,最終整體的凈損益皆為-4%,兩個倉位的漲跌可相互抵銷。

綜合以上說明,將各種情況繪成圖總結如下:

withiGain=withoutiGain+LongTokenPnL

杠桿倍率決定了能恰好對沖的利率范圍,該利率的上限為100%/槓桿倍率;

Long或Short購買的價格則決定了固定利率的大小,購入成本越低,能鎖定的固定利率就越好。

iGain—IRS的優點

iGain—IRS與其他固定利率協議使用基于現貨的機制都不一樣,我們打造了利率衍生品市場,因此相比之下,我們有四點好處:

資本效率高

如同第一段所說,「利率」雖然是從放入收益資產的「本金」而生,但當我們想要達成固定利率,應該專注于利率本身,甚至是浮動利率與預期固定利率之間的「利差」,相較于其他協議中,我們只針對「一段時間的利息變動」的利差來結算,不涉及投資人放入收益資產的本金,所以可以產生很高的杠桿效果,交易者只需要提供少量保證金就可以交易或對沖非常大的名目本金。

價格發現敏感

承上,由于iGain的利率衍生品有著高杠桿的效果,如果出現協議內與外部市場利率偏差的套利機會,相較于零息債券AMM,例如固定利率借貸類的YieldProtocol,Notional以及本息分離類Element,Pendle的本金代幣等,套利者需要準備大量的資本鑄造零息債券token才能推動價格,而IRS不需要很多錢就能推動衍生品價格變化,相對應的利率修正也會更敏感,更貼近真實市場。

DeFi積木組合的網路效應

由于iGain—IRS是搭建于其他收益協議的利率衍生品,我們能充分利用現有協議的流動性與流量。像Yield和Notional這類的固定利率借貸會獨立于既存借貸協議,這可能會導致流動性的碎片化,但使用IRS來達成固定利率的人,他的主要倉位還是在Aave/Compound/Yearn上面,只需要挪出一小部分的資金來避險即可。透過與其他協議的組合,能對協議雙方產生更大的網路效應,不僅更容易吸納原有DeFi協議使用者,對于底層協議來說,也能聚攏更多的TVL。

創造了利率做空市場

DeFi的現貨固定利率協議,不管是哪種方式,其實只能替投資人對沖利率風險,不能真正的做空利率。譬如「收益重分配類」透過轉移利率波動的風險,創造「固定收益」與「利率作多」市場。舉例來說,本息分離協議的利息代幣就是利率的作多市場;相同地,結構型商品的高風險等級也是在利用低風險等級的本金去杠桿做多利率。然而,我們有了利率的杠桿做多市場,卻沒有相應的杠桿做空市場。

若對未來的利率悲觀,投資人最多只能套保自己倉位的預期收益,沒辦法建立利率的空倉,從利率下跌中獲利。而iGain—IRS的shorttoken因為不需要實際存錢在生息協議,單獨持有時便是對利率走勢有負的曝險,將會是DeFi領域中,第一個提供做空利率服務的協議。

iGain+Aave=win-win?

iGain—IRS的首檔衍生品將搭建在Aave上,Aave本身已有提供固定利率借款的服務,不過透過IRS可以在不分散借貸市場流動性的情況下為Aave使用者帶來更進階的新功能。

首先,iGain會為Aave創造固定利率存款的服務,而存款比起借款是更多DeFi新手優先嘗試的選項。針對從傳統金融轉戰DeFi的新手,他們更期待能看到固定利率存款,而非不能預期收益的浮動利率,我們相信透過Aave+IRS組合的固定利率放貸功能可以擴展到更多新使用者。

第二,現在Aave的固定利率借款利率與一般借款和放貸利率之間有不小的利息差距,而iGainIRS是利率衍生品,Long/Short的鑄造是1:1的,亦即買賣雙方沒有價差斷層,相當于引入固定利率存款者和借款者互相配對,因此能拉近Aave上的借貸利差。

總結

傳統金融中,大多數債務市場都是由固定利率貸款主導,例如約有90%的美國抵押貸款為固定利率產品,因為固定利率貸款風險較低,穩定可預測利率能讓貸款/借款人對他們的投資組合更有信心,進而愿意采用更多更復雜的金融商品。

同時借貸做為建構投資組合的基礎元件,通常被期待擁有可預測的利率。像是固定收益產品如不動產抵押債券、公共債券為基底,所組成的保本型基金,或是以固定利率借款為基礎的比特幣杠桿倉位。固定利率可以說是發展復雜金融商品的基石,因此DeFi不管是要吸引更多傳統金融的使用者,或是誕生出更多進階金融產品以擴大市場,固定利率協議將在其中扮演重要的Primitive。

然而在DeFi之中,浮動利率協議市值卻遠遠大于固定利率協議市值。

目前Aave和Compound的總鎖定價值超過205億美元,而前述我們整理過已經有正式產品的固定利率借貸協議,包含YieldProtocol、Notional、Element、Pendle、BarnBridge、Tranche等固定利率借貸協議的全部加起來的總鎖定價值僅為7.67億美元左右。

TVLoffloatinginterestrateprotocolsat2022/01/09.Source:DefiLlama

TVLoffixedinterestrateprotocolsat2022/01/09.Source:DefiLlama

因此,我們大膽預測DeFi固定利率市場將有很大的成長空間。事實上,2021已經有許多固定利率協議雨后春筍般涌現而出,其中也有許多創新設計,推進了DeFi領域的發展,尤其是YieldProtocol開拓了區塊鏈上零息債券AMM定價模型YieldSpace,成為此領域的重要典范。

截至目前為止已經有大約二十個左右的DeFi固定利率借貸協議發布或即將發布。雖然數量眾多,但經過本文的比較后不難發現某些協議只是另個協議的「微創新」,彼此的相似度都很高,想必未來競爭將十分激烈。幸虧市場仍然很寬廣,也許三大類的固定利率取徑都可以有一到兩個協議出線,為DeFi市場帶來精彩的新產品、新應用。

不過絕大多數固定利率「現貨」協議,都還沒跳脫出交易本金的窠臼。回望傳統金融市場,根據國際結算銀行的統計,利率交換是交易量最大的場外金融衍生品。首先利率衍生品交易占了80%所有金融衍生品交易,而利率交換又占了利率衍生品體量75%以上,直至2021上半年,利率交換未償名義余額超過372兆美金。

利率交換在傳統金融能占有龐大的比例的原因,就是只結「利差」帶來的高資金效率,深受企業與金融機構的親睞,而我們借鑒利率交換的設計,進一步改造利率交換在傳統金融世界,因為不是標準化合約而需要一筆筆媒合交易對手的痛點,打造出適合區塊鏈的利息衍生品交易市場iGain—InterestRateSynth。

我們相信DeFi的魅力在于,無需許可也沒有中間人的摩擦,任何人都能最有效率地使用DeFi滿足不同風險與收益的金融需求,同時協議之間的可組合性,能讓DeFi眾志成城,產生巨大的網路效應,共同挑戰傳統金融巨獸!

作者:

EthanC.,ResearcherofEM3DAO,EVG,HakkaFinance

LucienLee,CEOofHakkaFinance

PingChen,FounderofHakkaFinance

來源:金色財經

如何獲得金色財經UID 用戶需要下載金色財經APP鏈接下載:https://app.jinse.com/ 幣安在巴西開設兩家新辦事處:10月4日消息,幣安周一宣布在巴西開設了兩家新辦事處.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:1444.9億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:522.

1900/1/1 0:00:00作者?|?武大餅 憑借大量可用的加密貨幣,以太坊是最受歡迎的,比特幣位居榜首。以太坊已成為市值僅次于比特幣的第二大最有價值的數字資產平臺.

1900/1/1 0:00:00ZKRollup擴容方案StarkNetAlpha上線以太坊主網,該解決方案有助于緩解以太坊當前高昂的手續費使用環境.

1900/1/1 0:00:00原標題:《IsETH2.0thereal"ETHKiller"?》原作者:DavidDuong.

1900/1/1 0:00:00內容概述 Telegram是世界上增長最快的應用程序,至少,在某些方面是這樣的。根據2021年的一份報告顯示,沒有哪個主要應用程序的月活躍用戶增長超過Telegram,它現在擁有大約6億用戶.

1900/1/1 0:00:00