BTC/HKD+0.88%

BTC/HKD+0.88% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD+1.94%

ADA/HKD+1.94% SOL/HKD-0.15%

SOL/HKD-0.15% XRP/HKD+3.09%

XRP/HKD+3.09%最近,關于知名借貸平臺Celsius資不抵債的傳聞甚囂塵上,Celsius及其他陷入危機的大機構拋售資產籌措資金引發了stETH價格的脫鉤。目前,在Curve?上stETH與ETH的匯率大概維持在0.937左右。stETH對ETH價格的脫鉤令市場產生了恐慌,有人擔心stETH會步上UST的后塵,價格陷入死亡螺旋。

熊市會放大任何一個可能的利空,這次輪到stETH。

從上周五開始,市場上關于stETH脫鉤清算的恐慌情緒持續蔓延,這其中很大一部分源于對stETH的不了解。對此,本文整理出關于stETH的8個常識,以降低大量誤解帶來的不必要影響。

stETH不會是下一個UST

stETH是質押在以太坊信標鏈上的ETH,且完全由信標鏈上的ETH1:1支持,即1枚stETH=1枚質押中的ETH。當以太坊合并完成,且信標鏈開放提現功能時,用戶持有1枚stETH可以兌換1枚ETH,因此任何將它與UST等抵押不足的穩定幣的比較都是錯誤的。

Curve創始人已累計出售5450萬枚CRV換得2180萬美元資金:金色財經報道,據推特用戶余燼監測,截至目前,Curve創始人已累計出售5450萬枚CRV,換得2180萬美元資金。[2023/8/1 16:11:52]

stETH不是GBTC

stETH是一種ERC20代幣,在不斷發展的DeFi生態系統中有很高的實用性。它自帶一個原生的收益率,這是你單獨持有ETH所不能獲取的。市場里有很多人都愿意為此承擔套利風險。

stETH價格不一定與ETH掛鉤

stETH與ETH并沒有一個固定的掛鉤率,無論二級市場的估值如何,它都會繼續被質押。現在能在二級市場上將stETH換成ETH只是為了方便,但同時你也會得到市場對它的估價。

即使合并,贖回仍要等6-12個月

HEX創始人Richard Heart即將推出PulseChain:金色財經報道,PulseChain v2公共測試網已經開放,HEX創始人Richard Heart宣布正在運行私人v3測試網。該項目得到了開發公司Everything Blockchain的支持,風險投資公司Overwatch Partners也參與其中。

PulseChain網站目前表示,第2版測試網已經上線,具有驗證器旋轉、注冊和抵押功能。[2023/1/13 11:10:19]

需要注意的是,以太坊合并之后,需要等待狀態轉換的分叉,這可能需要6-12個月,此時的stETH仍然無法從信標鏈中贖回ETH。贖回開放后,信標鏈上還有一個贖回隊列,一次可以取消質押的ETH數量是有限制的。

影響stETH價格的四大因素

有多種原因使stETH暫時高于/低于其抵押品價值,其中包括但不限于:

Blockchain Australia聘請前貝萊德董事擔任新首席執行官:金色財經報道,加密行業協會Blockchain Australia已任命Laura Mercurio為其新的首席執行官。

據悉,Mercurio之前在貝萊德、美林、德意志銀行、各種政府和監管機構以及全球區塊鏈企業等方面具有豐富的工作經驗,她的任期從2022年9月12日開始。(CoinDesk)

此前消息,Blockchain Australia前首席執行官Steve Vallas已于7月離職。[2022/9/7 13:14:00]

流動性溢價風險

Lido協議風險

信標鏈推遲風險

杠桿玩家清算風險

引發stETH清算的原因

杠桿清算風險是當前引發恐慌的最大原因。

GameStop的NFT市場交易量在兩天內超過Coinbase NFT市場交易量:7月14日消息,美國游戲零售商GameStop新NFT市場公開測試版僅上線兩天交易量已達3167枚ETH(約合350萬美元),雖然與OpenSea相比微不足道,但其已接近Coinbase NFT市場歷史交易量的兩倍,而GameStop尚未開始提供其視為市場計劃核心產品的游戲NFT。

Dune Analytics數據顯示,Coinbase的NFT市場自推出以來交易量總計1704枚ETH,約合180萬美元。(Decrypt)[2022/7/14 2:12:29]

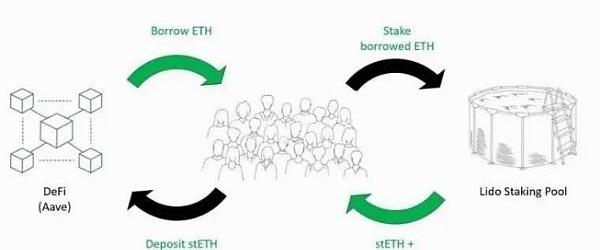

前面提過,stETH是一個ERC20代幣,可以在DeFi生態系統中用作抵押品,人們將stETH作為抵押品存入Aave,借入ETH,存入Lido以獲取stETH,然后再重復這一過程。

那么,Celsius大量持有的stETH到底是什么?

“stETH是ETH的衍生品。某種程度上來說,類似于ETH的期貨,因為質押的ETH在未來的某個時間點才能取出,這個時間點就是以太坊網絡完成合并之后。”

節點運營商在質押協議中負責鏈上實際的質押工作,而用戶則通過質押池合約進行質押資產的存取和st資產的鑄造或焚燒。

質押池合約通過驗證節點運營商的地址和秘鑰將池中資產分配給節點運營商進行實際的鏈上質押,并負責把質押獎勵鑄造成st資產,按比例分配給節點運營商、LidoDao國庫和質押者。

在公開市場出售這條路走不通的情況下,通過抵押獲取資金就成了另一個選擇。根據鏈上數據,Celsius和Amber在近期都向FTX的地址發送了大量stETH。

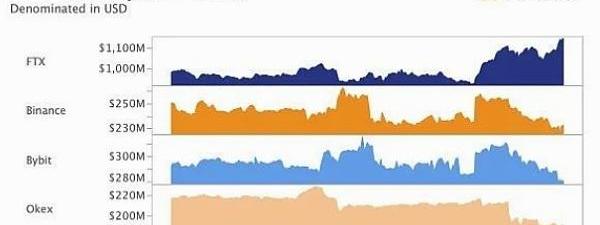

于此同時,FTX的未平倉合約數量大幅增加,而在同時,幣安?、Okex等交易所的未平倉合約數由于市場的暴跌導致平倉都是下降的。

所以一種合理猜測是,Celsius和Amber將大量stETH抵押或通過場外交易出售給了FTX,與此同時FTX通過開合約的方式對這部分stETH的價格進行了對沖,以降低持有的風險。

看完市場上流動性的狀況,我們來看短時的供需。

在牛市中,許多持有stETH的機構選擇進行循環質押來加杠桿擴張資產規模、提升資金效率。他們在Aave等平臺上質押stETH換出ETH,再到Lido上質押借來的ETH獲得stETH。在行情上漲時,這種做法不會有什么問題,機構也就會一直持有,stETH與ETH的匯率也就可以保持穩定。

但當熊市來臨時,這種模式就會出現問題。抵押資產價值持續下跌,會觸發補充保證金的要求,就迫使機構不得不出售手中的資產換取資金。

短時間內大量的拋售需求會產生類似擠兌的效果,價格越跌越賣,越賣越跌,形成負反饋,折價加速產生,偏離原本的錨定水平。

那么最終的問題來了,stETH的價格是否會陷入死亡螺旋?

筆者認為不會。從stETH的機制可以看出,它的價值來源不同于UST與LUNA雙幣種互相賦能的設計,Luna的下跌會帶動UST的下跌,形成負反饋。UST作為穩定幣,本質上其價值沒有足夠的抵押物來支撐。

但stETH是擁有強價值支撐的,在以太坊合并后,1枚stETH固定地可以兌換1枚ETH。這從根本上保證了stETH的價值,將它與抵押物不足的穩定幣區分開來。

雖然短期來看,由于流動性的缺失,stETH和ETH價格出現了脫錨,但是對于不急需資金的ETH幣本位長期投資者來說,購買折價的stETH并持有到ETH解鎖是很劃算的。

所以,當折價到達一定程度時,必然能吸引到套利者入場,到時買盤和賣盤會重新恢復平衡。等到去杠桿過程完成,投機玩家被消滅,stETH重新回到長期投資者手中,相信其價格也能重新回歸正軌。所有平臺均為六六財說,歡迎留言討論。

來源:金色財經

幣上丞:強光之下沒有云朵,是太陽你始終遮擋不住。帶著幣友們仗劍天涯,走得更長遠,也不負曾經的相遇與信任15年從業經驗,每日18小時看盤,是時間堆積后的沉淀我想與莊共舞征服世界,卻不過是為了讓你給.

1900/1/1 0:00:00DeFi與TradFi的比較以及這對下一代創始人和資助者意味著什么。 熊市創造偉大的公司。 稀缺的資本和受抑制的市場需求相結合,迫使創始人和團隊在財政上變得節儉并專注于高價值活動.

1900/1/1 0:00:001.金色觀察|ArbitrumOdyssey正式啟動:如何快速高效參與?京時間6月22日1時,以太坊擴展方案Arbitrum正式啟動TheArbitrumOdyssey活動.

1900/1/1 0:00:00很多游戲的創始人其實都沒能實現當初那個夢好的設想:「多年來,玩家們花著自己辛苦賺來的錢,卻沒有得到任何回報.

1900/1/1 0:00:00今天的加密市場上漲多跌少,賺錢效應整體尚可,btc站穩了20000點并突破了21000點,eth同樣站穩了1000點并突破了1100點,主流幣的漲幅整體上都比較小,市場的熱點出現了分化.

1900/1/1 0:00:006.23BTC行情分析 昨日文中給出的20000多單,給了機會入場隨后迅速反彈,高位觸及20800一線,恭喜跟上的朋友完美到達第一止盈獲利800美刀,目前行情再次回落幣價在20300附近震蕩.

1900/1/1 0:00:00