BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+4.35%

ADA/HKD+4.35% SOL/HKD+1.74%

SOL/HKD+1.74% XRP/HKD+4.79%

XRP/HKD+4.79%隨著2022年上半年的結束,比特幣已經鎖定了歷史上最差的月度價格表現之一。在過去的30天里,價格下跌了37.9%,僅次于2011年的熊市,成為歷史上最糟糕的月份之一。就糟糕的程度而言,2011年BTC的價格低于10美元。

本周比特幣價格盤整,消化了當月的損失,并維持在2017年2萬美元的歷史高點附近的穩定交易區間。市場以21,471美元的高位開盤,隨后跌至周中的短暫低點18,741美元,然后反彈收于19,139美元。

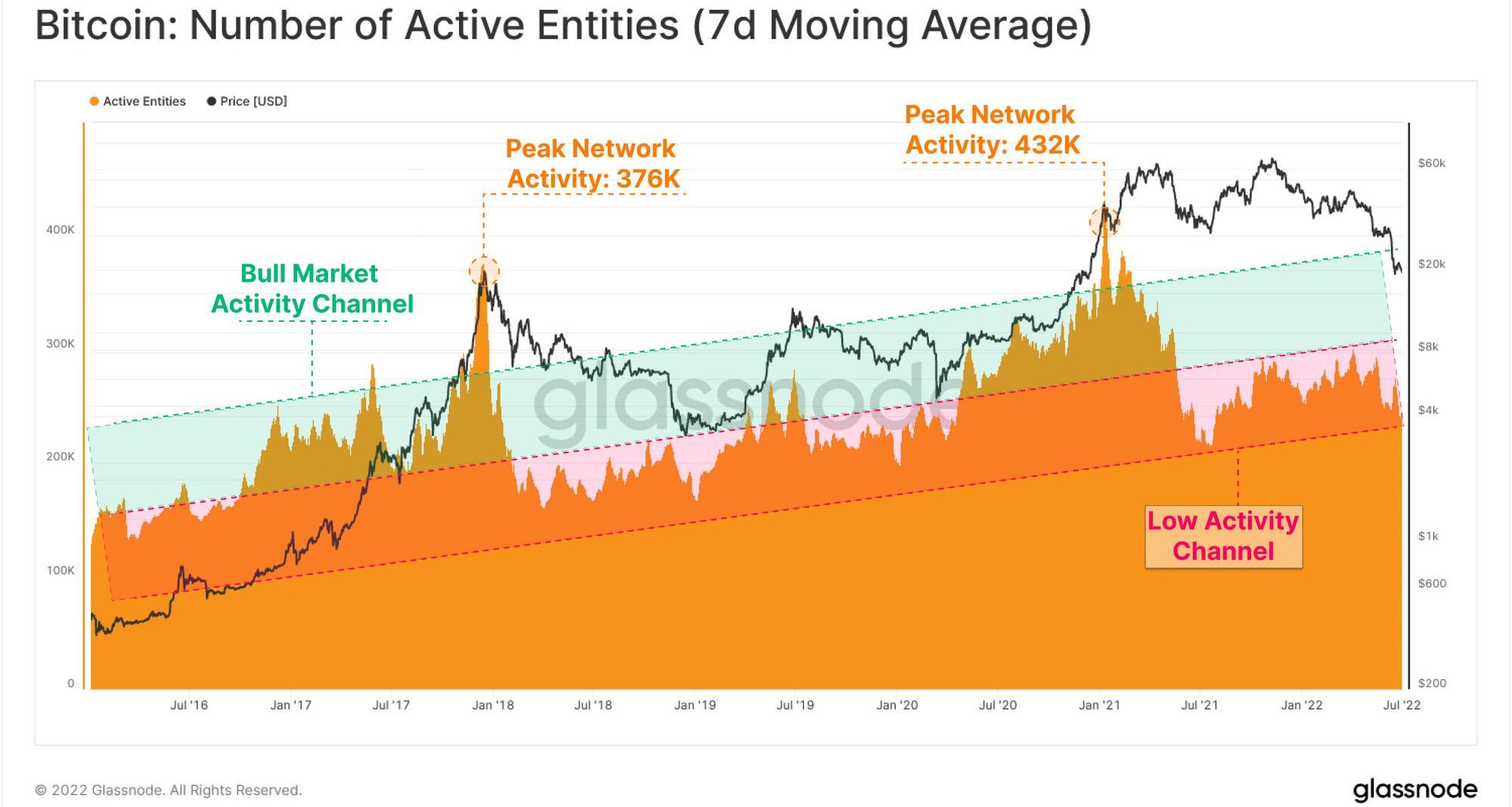

由于美國6月份通脹預期仍居高不下,烏云籠罩,潛在的經濟持續衰退,市場仍處于高度避險狀態。這在比特幣的鏈上表現和活躍度中很明顯,最近幾周比特幣的鏈上活躍略有減弱。隨著網絡活躍現在處于與2018年和2019年最嚴重的熊市階段相吻合的水平,似乎已經發生了對市場旅游近乎徹底清除的情況。

然而,現有的活躍似乎與高信念積累和自我托管的堅定趨勢一致。交易所的余額正在以歷史上的高水平流失,而散戶和鯨魚的余額正在顯著增加。

面對如此復雜,可以說是分歧的市場力量,在本期中,我們將嘗試確定比特幣鏈上表現和供應分配中出現的關鍵趨勢。

比特幣旅游的終結

比特幣分析中最基本的概念之一是對鏈上活動的評估。這個概念是識別用戶群中的相對優勢或劣勢,尤其是識別宏觀網絡特征的變化。

高活躍度通常是新需求涌入、投機增加的代名詞,通常與牛市有關。

低活躍度通常是需求大幅減少和市場游客興趣減弱的代名詞,是熊市的典型特征。

日本瑞穗、SBI以及Datachain聯合啟動跨鏈技術研究:12月5日消息,日本東京證券交易所上市公司Speee的子公司Datachain宣布,將與瑞穗金融集團旗下智庫子公司Mizuho Research和SBI的合資公司SBI R3 Japan就跨鏈技術展開技術合作。他們計劃從跨鏈技術研究入手,未來也計劃研究實際的應用案例。(Coinpost)[2022/12/5 21:23:19]

正如我們即將探討的那樣,幾乎整套鏈上活躍指標都表明網絡用戶的數量和活躍程度正在接近歷史上最深的熊市區域。比特幣網絡正在接近一種狀態,幾乎所有的投機實體和市場游客都被完全清除出資產。

例如,活躍地址從11月的每天超過100萬下降到今天的87萬/天,下降了13%。這表明新用戶幾乎沒有增長,甚至很難留住現有用戶。

該指標的更高級版本是活躍實體的數量,它受益于我們的聚類算法。這些方法整理多個地址,并將它們分配給鏈上實體,從而更準確、更清晰地反映可能更活躍的用戶群。

由于參與者推測價格會進一步上漲,活躍實體在2021年11月ATH之后確實經歷了顯著上漲。然而,這種預期已經消散,現在已經確立了普遍的下降趨勢。每天大約有12.4萬個活躍實體,在熊市典型的低活躍通道的下端徘徊。

在該指標中,HODLers的保留更為明顯,因為活躍實體通常呈橫向趨勢,表明用戶的基本負荷穩定。

CME“美聯儲觀察”:美聯儲12月加息50個基點的概率為85.4%:金色財經報道,據CME“美聯儲觀察”,美聯儲12月加息50個基點至4.25%-4.50%區間的概率為85.4%,加息75個基點的概率為14.6%;到明年2月累計加息75個基點的概率為55.5%,累計加息100個基點的概率為39.4%,累計加息125個基點的概率為5.1%。[2022/11/16 13:09:59]

通過實體凈增長的崩潰可以清楚地觀察到參與者的投降,這顯示了新實體和離開鏈上實體之間的區別。除了LUNA崩盤期間的兩次大幅飆升和6月下旬的拋售外,整體增長率至少可以說是乏善可陳。

最近,用戶群的增長率已經驟降到每天約7000個凈新實體,這與2018年和2019年最糟糕的熊市水平期間的低點相似。

HODLer基本負荷

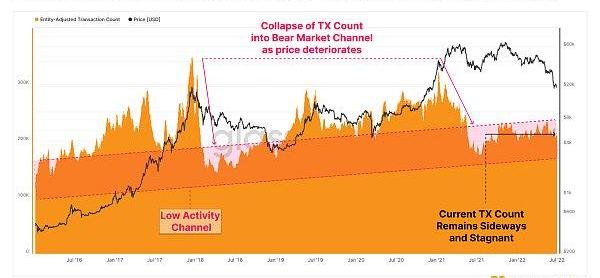

結算的交易數量進一步揭示了任何一天對區塊空間和網絡利用率的需求。評估交易數量比活躍地址/實體要細微一些,原因有二。

可用區塊空間的限制對交易容量造成了限制,費用就是擰開放氣閥。

交易技術的效率不斷提高,如分批交易和SegWit,這兩種技術在2020年都有大規模的采用。

觀點:預計美聯儲12月將加息速度放緩至50個基點,終端利率在5%左右:金色財經報道,機構前瞻美聯儲12月利率決議,鮑威爾在11月2日的FOMC會議上向市場發出了一個明確的信息,即不要指望美聯儲繼續每次加息75個基點,但他們也沒有做出鴿派轉向。預計美聯儲將在12月會議上將加息速度放緩至50個基點,并發布新的點陣圖,顯示終端利率在5%左右。[2022/11/6 12:21:08]

在2018年1月和2021年5月,交易數量的急劇下降標志著牛市的結束。經過幾個月的復蘇,可以看到交易需求在整個熊市主體中呈橫向移動。這既表明新進入的需求停滯,也表明用戶的基本負載可能保留。

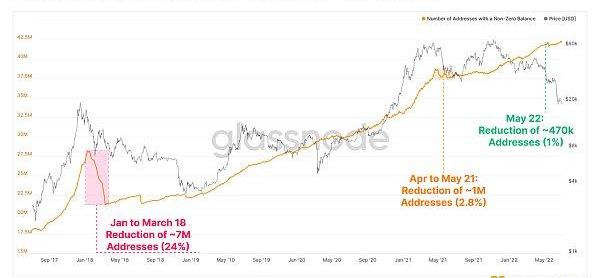

為了強化這一點,余額非零的地址數量繼續增加,達到4220萬的新ATH,并且受最近投降的影響很小。

在重大拋售事件和早期熊市期間,隨著投資者投降并花光一切,比特幣網絡經常會看到錢包被大量清洗。

2018年1月至3月減少700萬個地址,引發了熊市,相當于總地址數量的24.4%。這仍然是有史以來的最大降幅。

與2018年相比,2021年4月至5月,在礦工大遷移期間,100萬個非零地址崩潰,減少了2.8%,反應相當溫和。

盡管價格暴跌更厲害,但2022年5月只刪除了43萬個地址,減少了1%,并且比4月至5月21日嚴重得多。

跨鏈應用構建平臺Hyperlane完成1850萬美元融資:9月22日消息,跨鏈應用構建平臺 Hyperlane 宣布完成 1850 萬美元融資,Crypto Investor Variant 領投,Galaxy Digital、CoinFund、Circle、Figment、Blockdaemon、Kraken Ventures 和 NFX 參投。本輪融資將用于招聘、產品開發和安全,其中包括漏洞賞金和額外的審計。Hyperlane 平臺旨在為開發人員提供消息 API 和 SDK,以輕松構建可從任何區塊鏈訪問的應用程序。[2022/9/22 7:14:58]

2018年后,可以看到非零地址投降的嚴重程度有所降低,這表明普通比特幣參與者的決心水平越來越高。

鏈上活躍仍然嚴重低迷,并且處于熊市區域。在過去的12個月里,幾乎所有的邊際買家和賣家似乎最終都投降,并從網絡中清除了。這只留下了一批具有高度決心的HODLers。比特幣的需求方幾乎沒有增援,因此價格正在調整,直到這些HODLers能夠設定底線。

交易所分歧

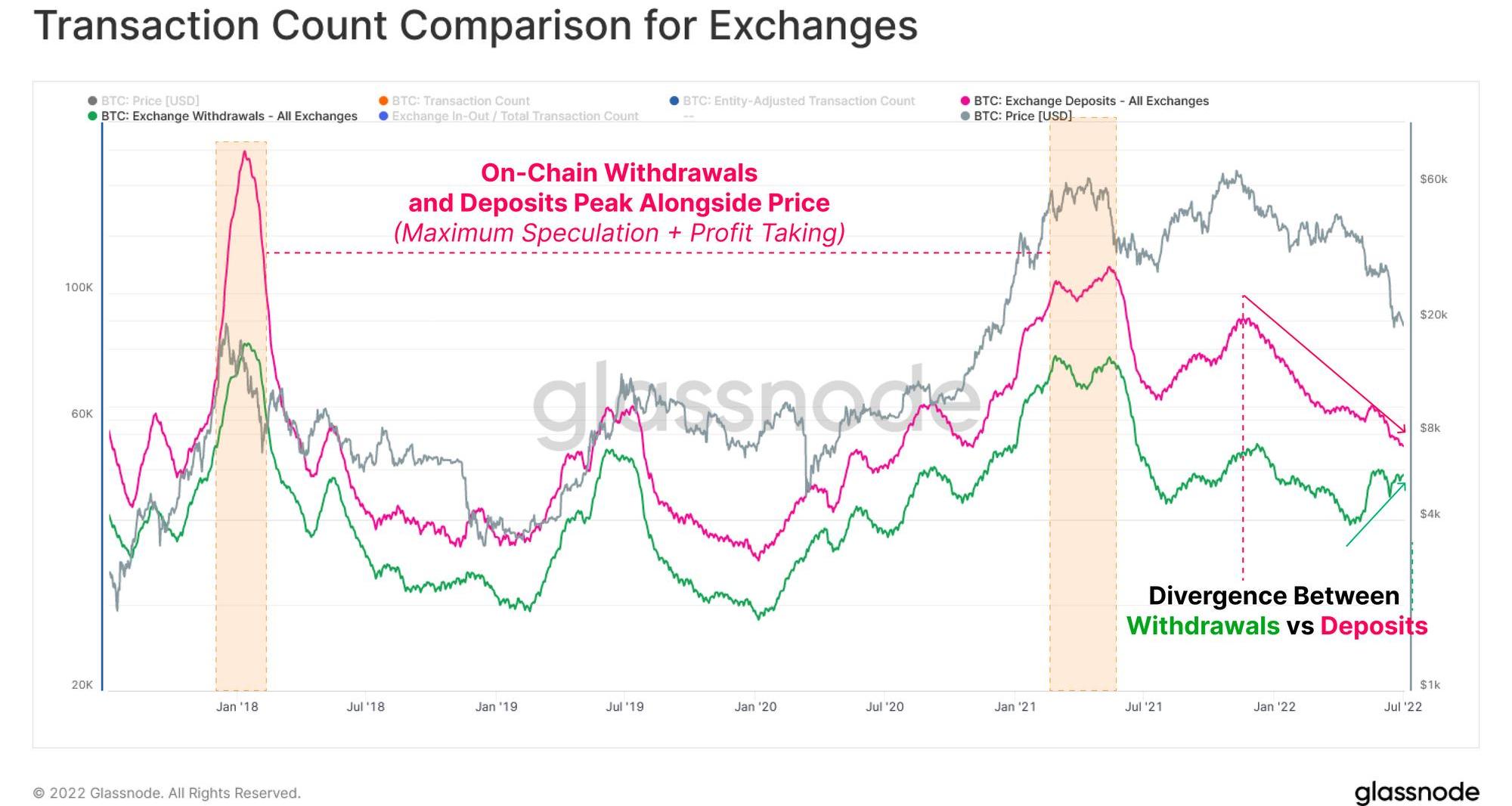

交易所仍然是比特幣市場基礎設施的核心,每天有數億至數十億美元的比特幣價值在鏈上流動。外交易所的存款和提款數量,往往表現出與現貨價格的高度敏感性和相關性。

一般而言,存款和取款數量均隨價格走勢,在牛市頂部達到頂峰,此時投機性需求的流入量最大。相對于存款,取款的數量往往較少。這是由于交易所在一次交易中處理多個客戶的提款,而存款則是單獨處理。

Lido發布以太坊共識獎勵分析:9月7日消息,據Lido生態系統資助組織LEGO.LIDO.FI發推表示,Lido社區發布以太坊共識獎勵分析,用于比較不同以太坊共識層(CL)客戶端在其所有配置中的獎勵,主要集中在區塊提議獎勵上。

并表示,本次研究的目的不是公開指責“最好”或“最差”的客戶,而是對它們進行比較,并在發現任何重大差異和具有改進可能性時進行報告。[2022/9/7 13:14:47]

最近幾周,人們重新開始關注區塊鏈資產的自我托管,一些借貸服務暫停了用戶的存取款。也許是為了應對這一不幸事件,我們目前看到交易所提款量增加,而存款量繼續下降。

這在歷史上是不常見的,在過去5年中幾乎沒有類似的例子。

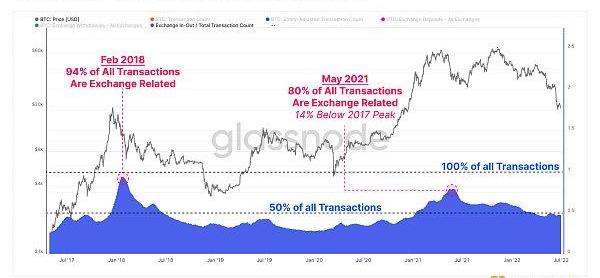

我們還可以用整個網絡中所有交易的比率來評估交易所相關活動的主導地位。由此,我們可以確定投資者活動的高峰和低谷,并確定基本負荷市場結構的變化。

在2017年和2021年牛市達到頂峰后,交易所的交易主導地位幾乎立即達到頂峰,占據了所有活動的80%至94%。這標志著市場旅游業的最后喘息和涌入,因為新的參與者在價格暴跌之前的最高點買入,隨后他們從網絡中被沖走。

自2021年5月的高點以來,交易所的交易主導權經歷了漫長的排過程,并且似乎穩定在50%左右。這支持了我們之前的觀察結果,即市場正在接近HODLer主導的制度。

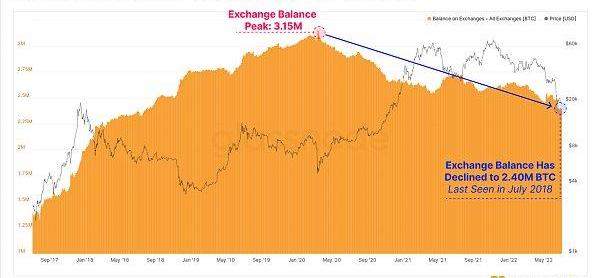

交易所儲備繼續出現大規模凈提款,總余額降至2018年7月以來的最低水平。自2020年3月以來,交易所的總余額已流出75枚BTC。僅過去三個月就有約142,500枚BTC流出,占總額的18.8%。

交易所如此大規模的代幣外流,尤其是面對如此極端的價格下行走勢,是令人迷惑的,我們將在接下來的章節中進一步細分這些代幣流出。

我們可以通過個別交易所觀察這些儲備的變化,在這些交易所中,我們看到正在發生的一個有趣分歧:

Coinbase繼續代幣凈流出,過去兩年總共減少了45萬BTC。Coinbase余額以持續的10k到30k枚BTC階梯函數減少。這些代幣被轉移到與Coinbase實體無關的新錢包中。鑒于錢包的持有規模,這些可能是機構的托管解決方案。

另一方面,幣安的凈余額同期增加了大約30萬枚BTC。因此,正如TXMC本周所強調的那樣,幣安現在已經取代了Coinbase,成為比特幣供應量最大的交易所。

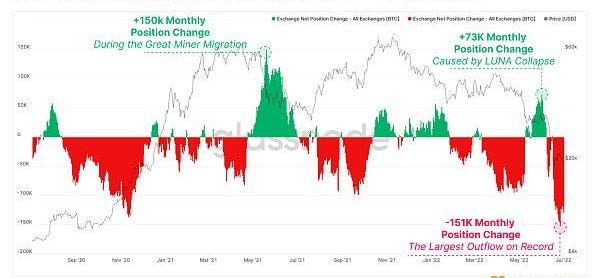

伴隨著歷史上糟糕的價格表現,交易所出現了有史以來最大的月度下降,達到了15萬BTC/月的流出率。這占到6月份典型余額減少的5.0%至6.0%,與2021年5月至6月發生的大量代幣涌入交易所的情況形成鮮明對比。

所有的代幣都去哪兒了?

自2017年6月以來,最大的交易所凈頭寸變化得到了最大的流動性供應變化的補充。非流動性供應在7月增加了22.3萬枚比特幣,反映出代幣大規模流向了幾乎沒有消費歷史的錢包。

同樣,這與2021年5月和LUNA崩盤期間形成了直接對比,這兩者都看到了價格暴跌,與非流動性供應的崩潰相呼應。

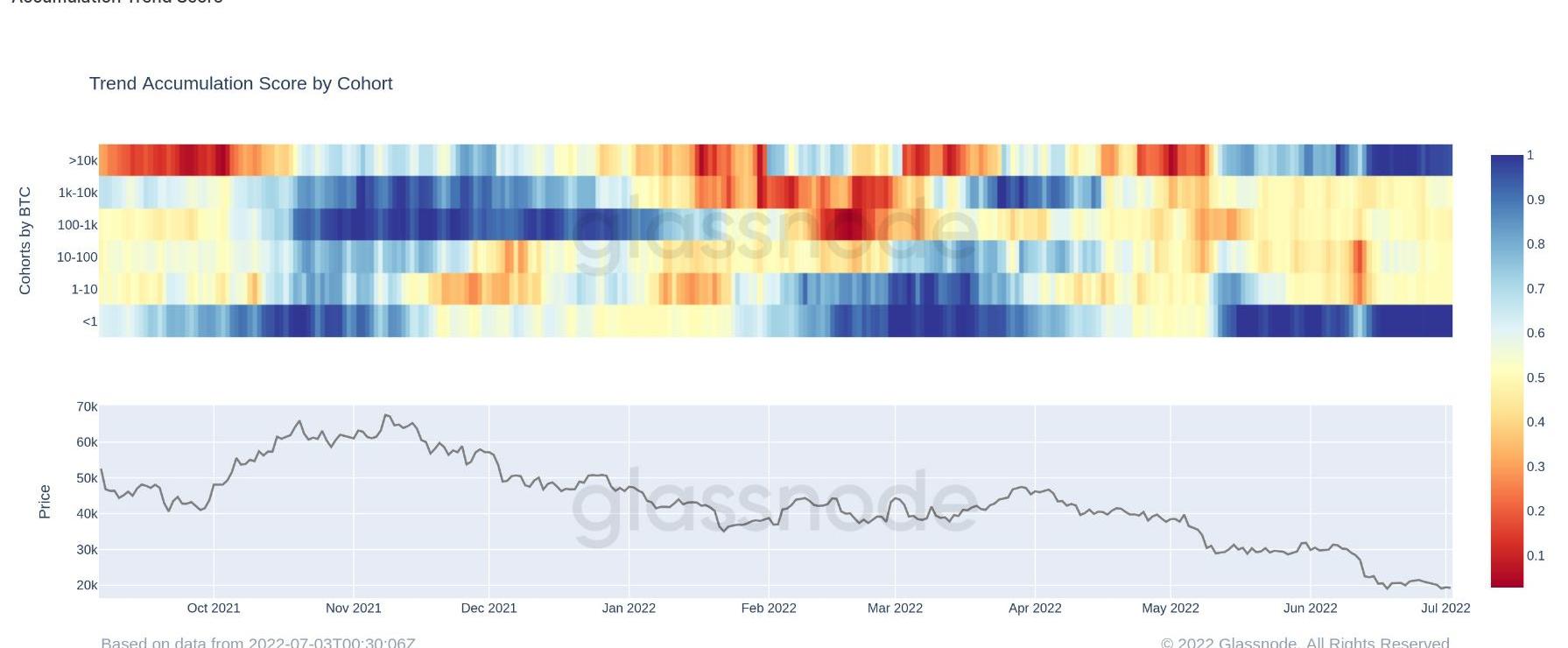

隨著交易所總量繼續耗盡,我們可以看到最大的和最小的比特幣參與者都在積極增持。自5月中旬以來,散戶和鯨魚在積累趨勢分數指標上的得分都接近完美,這表明它們的鏈上余額已經顯著且持續地增加。

持有10到10k?BTC的群組幾乎是完全中立的,他們的總持有量沒有顯著變化。

深入研究這一點,我們可以看到散戶的余額以每月60.46k?BTC的速度增加,這是歷史上最激進的速度,相當于每月流通供應量的0.32%。有趣的是,散戶余額擴張的速度超過了2017年12月ATH時創下的記錄,當時價格也是2萬美元。

散戶群體顯然認為2萬美元是一個有吸引力的價格,盡管這一次的市場趨勢是朝著另一個方向發展。

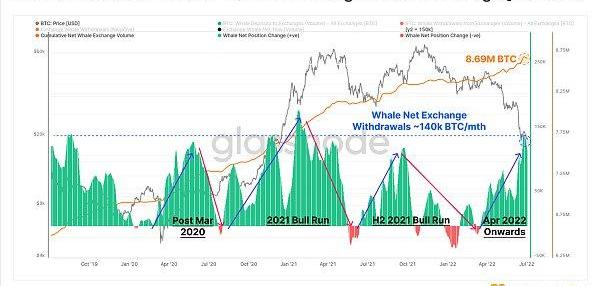

最后,下圖源自我們的鯨魚進出自交易所的交易量指標,其中鯨魚被定義為擁有>1k?BTC的實體。

在凈值上,鯨魚已經從我們跟蹤的交易所提取了869萬枚比特幣,他們的積累和分配周期似乎與市場價格表現密切相關。自2022年4月以來,鯨魚交易量一直以提取為主,6月份達到14萬比特幣/月的顯著速度。這是過去5年中的第二高速度,僅次于2021年1月時的調整。

結論

比特幣鏈上活動正處于熊市領域,最近的網絡利用率表明所有市場游客幾乎完全被清除。對區塊空間的需求很低,網絡用戶的增長也是缺乏活力。

然而,在表面之下,市場正在經歷許多非常耐人尋味的分歧。盡管年初至今經歷著歷史上的糟糕時期,當前是自2011年以來價格表現最差的一個月,但強烈的HODLer基調仍然存在。

隨著參與者發現自我托管的新動力,交易所儲備繼續流失。這些代幣似乎流入了沒有消費歷史的錢包,并且散戶和鯨魚群組的余額增長和兌換提取活動都處于歷史激進水平。

比特幣熊市如火如荼,在它的影響下,最終的HODLers是將是笑道最后的一批人。

原文:《TheExpulsionofBitcoinTourists》

來源:金色財經

PFPNFT如何展現出更多個性?動作捕捉工作室HEATDAO正在思考在NFT的形式上進一步創新。它將捕捉到的動作數據上鏈,使表演者能夠通過NFT來展示和呈現這些運動.

1900/1/1 0:00:00每一次技術的進步,都是其量變積累導致的結構性質變,“結構”與“應用”方式的轉變是其關鍵。未來Web3.0將如何發展,我們或許無從得知,但是在未來的Web3.0世界中,LoveDAO必定不會缺席.

1900/1/1 0:00:00分析師YassineElmandjra稱,由于不利的宏觀環境,比特幣等風險資產可能會繼續遭受損失.

1900/1/1 0:00:00一、行業頭條: 全球政策: 1.1美國SEC已拒絕灰度比特幣現貨ETF申請,灰度CEO稱將起訴SEC。1.2歐盟就加密資產市場法規達成協議,預計2023年底生效.

1900/1/1 0:00:00投資上只有一個方向,不是做多,也不是做空,只有做對的方向。我是縱橫幣海,一個愿陪你東山再起的朋友。一個人能有多大的成就,要看他有誰指點。希望我能是你的伯樂,陪你度難關,與你共進退.

1900/1/1 0:00:00NFT市場遇冷,去金融化成新趨勢從NFT市場經歷了一個十分不冷靜的周期后,伴隨著市場行情的進一步下行,NFT市場也逐漸的進入到了新的“洗牌”周期.

1900/1/1 0:00:00