BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-1.71%

ADA/HKD-1.71% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD-1.12%

XRP/HKD-1.12%背景

Uniswap近期發布的V3意義是重大的,其中最具創新的點既不是二層、也不是新的預言機方案,而是提供了靈活的做市頭寸管理機制。V3引入了做市商的差異化頭寸管理能力,允許做市商針對不同價格區間配置不同做市資金:當成交價落在事先約定的價格區間時,做市商對應的資金頭寸參與做市,成交價落在價格區間外,則不參與做市。

這是一個很有力的創新,其價值和實現有很多細節,這里不做展開。我們本文針對其中最核心的問題進行討論,并基于我們原創的資產標準vNFT提出優化的建議。

眾所周知,Uniswap V2的LP,也就是用戶的做市憑證是一種ERC-20,由于V2中并沒有區間化的頭寸管理,所以 V2 的LP Token實際上代表做市商被動選擇了全價格范圍的頭寸管理。同時,由于頭寸沒有差異化,Uniswap V2的資金池可以做到與憑證合二為一,形成了一體化的管理模式(即一個憑證代表一個資金池),這也是目前大部分DEFI項目的資金池管理模式。

由于ERC-20模型限制了差異化頭寸管理的能力,如果非要實現V3的功能,就需要針對每個頭寸選擇創建一個ERC-20合約,不僅代價難以承受,而且ERC-20資產的流動性特征也沒有獲得充分利用,得不償失。同時,由于差異化頭寸又要匯聚成統一的資金池,因此原有的LP與資金池合二為一的模式也不是那么顯而易見了。

美國國會成員置評美聯儲CBDC報告:美聯儲未能表明其如何保護數據:1月21日消息,美國國會參議院共和黨成員Toomey置評美聯儲央行數字貨幣(CBDC)報告:美聯儲未能表明其如何保護數據,這讓人深感擔憂。[2022/1/21 9:03:35]

綜合上述問題,Uniswap V3邁出了重要的一步:將頭寸管理的憑證改為ERC-721,從而實現資金池形成一個單獨的合約。在提供更豐富金融功能的同時,消除流動性碎片的問題。

底層資產Token化

(tokenization of underlying assets)的價值

那么,Uniswap V3的頭寸管理解決方案是最優的嗎?要討論清楚這個問題,我們首先要回顧一下目前DEFI平臺主要采用的“底層資產token化”這一模式的價值。

所謂底層資產token化,就是指用戶將資產存入DEFI平臺的資金池合約時,資金池合約本身就是一個token合約,合約發行對應的token代表用戶在資金池里的資金。

這種模式之所以一直是主流DEFI平臺的首選方案,主要是因為其創造了一種“雙層資產”的模型,將底層資產與發行出來的token化資產(憑證)分離,從而帶來了兩個核心價值:

日本經濟安全大臣:日本方面有必要考慮如何使用數字貨幣:日本經濟安全大臣小林鷹之:日本方面有必要考慮如何使用數字貨幣,以便在國際規則制定中發揮主導作用。(金十)[2021/10/14 20:29:08]

首先,token化形成一種新的衍生資產,很大程度上釋放了底層資產的流動性。比如Compound的cToken、Uniswap V2的LP Token,它們代表用戶在資金池存儲的底層資產,具有實際內在價值,且價格可以計算,現在已有大量平臺支持這類憑證資產的交易、質押,顯著提升了用戶資產的流動性。

其次,雙層資產的處理相互獨立,互不影響,為協議帶來了簡化資產管理和提升底層資產穩定性的價值。例如:用戶需要將資產出售、質押或轉移到另一個地址進行管理時,只需要針對LP Token這種標準的token協議操作即可,而無需由資金池協議開發任何額外的管理功能。同時,通過LP Token的轉移實現底層資產所有權的變更,使得用戶無需將底層資產取出再存入的動作,保障了資金池規模的穩定性。

整個DEFI世界的樂高積木模型,在很大程度上是因為上述兩個能力才得以發揮最大的價值,因此任何一個DEFI協議的底層資產管理架構,也就是其token化、憑證化的實現手段,應該以最大限度提供上述兩個能力為前提,為這一目標尋找對應解決方案的努力都是值得的。

Peter Schiff:無論其他風險資產走向如何,比特幣都會下跌:7月21日消息,黃金支持者、比特幣反對人士Peter Schiff在最近的一條推文中表示,30000美元現在已經變成了比特幣的阻力。周一,其他風險資產被拋售,比特幣被拋售得更多;周二,隨著風險資產反彈,比特幣再次下跌。無論其他風險資產走向如何,比特幣都會下跌。(U.today)[2021/7/21 1:07:17]

Uniswap V3 position LP的問題

回過頭來看Uniswap V3的LP解決方案,會發現一個明顯的問題,那就是基于標準ERC-721協議實現的頭寸管理,雖然支持了差異化的特性,但卻喪失了前述的兩個價值。為什么會這樣?我們用兩個場景做示例來進行討論:

頭寸變更

Uniswap V3提供了頭寸變更的能力,允許用戶修改做市價格第二次區間,這很顯然是一個必備功能。但用戶可能不滿足于單純的修改價格區間,例如:一個用戶投入了100萬美元在1500-2000這個區間的ETH-USDC交易對上,根據市場情況他希望將其中30萬美元轉移到1000-1200這個價格區間,以應對可能出現的下跌。在現有Uniswap V3的實現中,用戶唯一能做的就是從現有價格區間的頭寸中取出30萬美元,另外創建一個對應新價格區間的做市頭寸。這顯然沒有達到我們上面討論過的盡可能避免用戶取出底層資產,從而保持資金池穩定性的目標。

伏泰昊:JUST主動思考如何在波場上建立完善的DeFi體系:據最新消息顯示,波場大航海時代4.0全球線上發布會正在進行中,JUST項目負責人伏泰昊在發布會中表示:“JUST旨在打造基于波場TRON的穩定幣借貸平臺,一個好的金融產品離不開下面應用層的穩定輸入與輸出,會有多個協議與應用的交叉集合,長期來看,JST代幣作為整個治理體系的代幣,我們會提供多種底層借貸協議和報價協議等,為用戶提供全面的金融服務。作為DeFi明星項目,JUST不僅致力于開拓波場的穩定幣市場,也在主動思考如何在波場上建立完善的DeFi體系。”[2020/7/7]

資產流動性

如前所述,Uniswap V2的LP已經成為被廣泛認可的資產,相信V3的LP也不例外,因此針對這種資產的質押、交易和各種處理會成為普遍需求,但由于ERC-721的限制,無法在這類場景中提供靈活的方案。例如:有兩個平臺提供V3 LP的質押服務,用戶暫時無法判斷哪個平臺收益更好,最簡單的辦法就是分別質押50%的資產,這在ERC-20時代是簡便易行的,而現在卻無法完成,用戶甚至需要為此創建價格區間完全一樣的兩個NFT憑證去實現這一目標嗎?

Uniswap給出的答案是由進一步的外圍合約或者第三方來提供(基于ERC-20的)re-fungible的方案,但這顯然不能令人滿意。一方面,如果針對每一個ERC-721 ID發行一個ERC-20合約,會形成災難性的合約碎片問題,讓接收LP資產的平臺很難處理。反過來,如果采用打包機制將若干ID的token進行整合,不僅增加用戶資產管理的難度,還要面臨復雜的價格確定機制的問題。對于NFT領域內re-fungible方案比較熟悉的人會了解,這種模式并不能有效應對做市憑證這種高度復雜性的金融資產。

比特幣大手子:大手子教你如何提前預知爆漲趨勢:4月30日19:00,實盤大V 比特幣大手子 做客金色財經《幣情觀察室》直播間,將分享《大手子教你如何提前預知爆漲趨勢》,欲觀看直播掃描下圖二維碼即可![2020/4/30]

總體而言,基于標準ERC-721協議的LP Token,基本上很難實現此前ERC-20LP的管理能力與流動性模式,而這些特征實際上是LP類token資產的不可或缺的。如果Uniswap V3僅僅采用這種方式來實現LP token,對于方興未艾的LP市場可能造成直接的打擊。

解決方案

我們之所以能夠對上述問題作出快速而深入的分析,是因為我們在設計借貸市場中的定期借貸產品、投資市場中的定期解鎖產品時,都遇到過相同的問題,并且給出了比標準ERC-721更好的方案。我們也因此相信,這個方案同樣適用于Uniswap V3的做市憑證,使其具備更好的流動性和管理能力。

答案就是一種新型的資產協議,我們稱之為vNFT,這實際上是一組協議的統稱,包含多種類型的接口,具體細節會在未來逐步介紹。簡單講,vNFT是一種支持數量描述的NFT,在此基礎上可進行拆分、合并和部分轉讓。同時,為了更好地支持“雙層資產”模型,vNFT還在協議層增加了底層資產描述能力,從而支持和規范這種模式的實現。此外,為了有效與現有的DEFI世界基礎設施進行交互,vNFT在實現層面與ERC-721保持兼容,從而任何支持標準ERC-721的協議都能夠將vNFT的token當做ERC-721的token來處理。

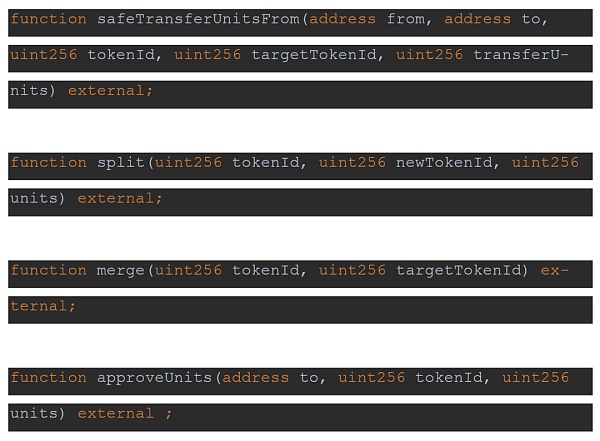

從技術層面描述,這個協議會包含以下接口(僅列出部分):

其中,Units表示一個NFT中所包含的數量。

資產管理靈活性

由于增加了數量屬性以及拆分、合并和部分轉讓的能力,上述Uniswap V3 LP的問題都能夠獲得很好地解決。舉例而言,當你希望將一部分頭寸轉移到另一個價格區間時,只需要將現有頭寸對應的LP token按照金額拆分成兩部分,然后對其中一部分進行價格區間變更。而無需被迫先取款,再重新生成一個新的做市頭寸。對于轉讓、交易、質押等操作,也可以進行類似的處理,并且由于LP Token的數量與底層資產存在對應關系,這個資產的價格也清晰易見,不需要再采用其他外圍協議或者打包成ERC20,使得用戶和其他DEFI協議都能夠獲得接近于ERC-20 LP的處理能力。

LP與pool一體化

不僅如此,由于vNFT在協議層增加了底層資產的描述能力,使得token與底層資產的映射關系與ERC-20同等靈活,可以使Uniswap V3很容易地實現LP token與資金池的一體化,回到V2以及目前大部分DEFI協議所采用的簡單而清晰的“雙層資產”模型。

從Uniswap作為DEX的實現角度看,LP token與資金池的一體化并不是必須的,V3的文檔中還特別說明LP token與pool合約拆分,是有意為之。但在我們看來,一體化模式所帶來的雙層資產處理方式的一致性,在提升LP資產的流動性、降低信任摩擦方面具有重要作用,仍然應該采用這種模式。

當然,實現一體化模型還有很多其他因素需要考慮,比如是否由于ERC-721基礎合約較大,導致超過EIP-170限制問題等等,這也都是我們在實踐中處理過的問題,這些在技術層面都能夠解決。

結 論

總體上說,我們的結論是:現階段DEFI已經進入了更復雜、更多維度的金融產品設計與實現的階段,類似于差異化頭寸管理的模式會層出不窮。在這一趨勢下,要保持LP類資產的流動性和管理便捷性,尋求一種新型的資產協議是必須并且值得的,vNFT就是我們Solv為DeFi與NFT市場給出的解決方案。

Tags:TOKENKENTOKTOKEAdappter TokenZooTokenCommunity TokenBruce Non Fungible Token

區塊鏈技術因其去中心化、防篡改、共識機制及時間戳等特點,在很多領域已經被深入應用。目前,區塊鏈技術在著作權與專利權等知識產權領域被廣泛使用.

1900/1/1 0:00:002021開年以來,加密貨幣市場的行情可謂是跌宕起伏,數次快速上漲突破歷史新高的同時,也伴隨著大幅下跌,創下了去年312以來最大的跌幅和爆倉量,為今年的牛市蒙上了一層陰影.

1900/1/1 0:00:00Grayscale 一枝獨秀的時代已經過去,比特幣 ETF 群雄割據的時代或將到來。原文:《比特幣 ETF 崛起,灰度死亡螺旋成型,它將轉向新戰場嗎?》先前《鏈新聞》報導,全球最大加密貨幣信托基.

1900/1/1 0:00:00近日,全國金融標準化技術委員會副主任委員、中國人民銀行科技司司長李偉在《清華金融評論》發文表示,法定數字貨幣是數字經濟時代下的重要基礎設施.

1900/1/1 0:00:00以太坊的柏林硬分叉 預計在 4 月 14 日執行,其首個測試網 Ropsten 將在 3 月 10 日執行部署.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00