BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD-0.5%

ETH/HKD-0.5% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD-0.74%

ADA/HKD-0.74% SOL/HKD-1.11%

SOL/HKD-1.11% XRP/HKD-0.71%

XRP/HKD-0.71%DeFi 生態分流至其它區塊鏈的原因之一是以太坊網絡手續費越來越貴。本文對現有費用模型進行深入分析,給出手續費增長的歸因模型,并基于該模型嘗試推敲近期手續費上漲的邏輯。最后基于該邏輯,給出一些結論和預測。

簡單回顧一下 2021 年第 21 期研報《DeFi 生態在不同公鏈上的發展情況》中關于區塊鏈使用成本的分析, 以太坊及交易所鏈的每筆交易手續費都通過以下費用模型計算:

其中 GasUsed 是每筆交易實際消耗的 Gas 數量,只與交易復雜度有關;GasPrice 是交易發送方對每單位 Gas 愿意支付的成本,又稱「汽油費」,而該成本是以該區塊鏈的功能代幣為計價單位來計量的,故為了獲得美元計價的手續費,還需乘以功能代幣的市價 UtilityTokenPrice。

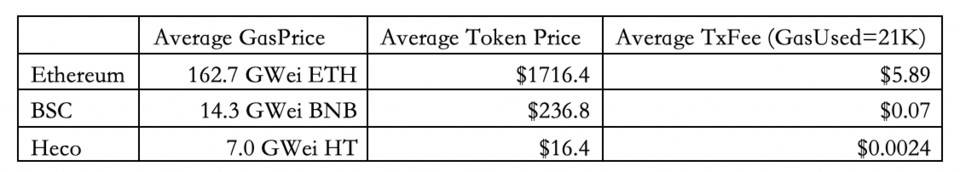

如表 1 所示,三條鏈的平均「汽油費」和功能代幣美元價格的差異,導致用戶對消耗同等區塊鏈資源的一筆區塊鏈交易所需支付的手續費千差萬別,而以太坊網絡手續費的激增,也是直接導致 DeFi 生態分流的原因之一。

表 1. 三條鏈近 30 天簡單交易平均手續費對比(2 月 14 日至 3 月 15 日)

上述費用模型對應于一個拍賣競價模型:在激勵機制下礦工一般會優先選擇 GasPrice 更高的交易打包進區塊,用戶通過出價(設定 GasPrice)來競爭優先被打包進區塊的權利。在這一費用模型下三條鏈上的簡單交易手續費卻產生了三個數量級的差異,該差異可歸因于獲取區塊記賬服務及進入網絡生態的排位稀缺價值和功能代幣的價值附加(如圖 1 所示)。

加密風投機構LongHash推出靈魂綁定Token以獎勵貢獻者:1月10日消息,加密風投機構LongHash Ventures旗下初創加速器部門LongHash X推出了一項獎勵鏈上貢獻者的新計劃LongHash Web,計劃使用靈魂綁定Token(SBT)或數字身份Token來提供獎勵。SBT代表了一個人在鏈上的專業聲譽和成就。此類Token不可轉讓,沒有任何貨幣價值。[2023/1/10 11:03:57]

圖 1. 交易手續費增長歸因分析

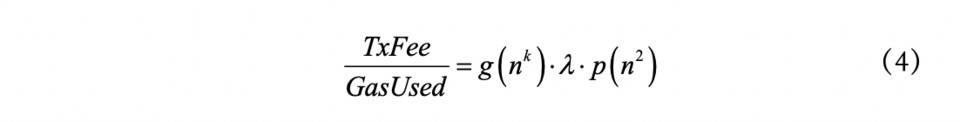

我們不妨將公式(1)拆解成:

影響手續費波動的第一個因素 是由區塊維度的排位稀缺價值導致的。在 TPS 不變的情況下交易量激增會導致區塊擁堵,區塊維度的「排位稀缺」特性驅使競拍價不斷攀升(①)。這部分成本表征的是獲取區塊記賬服務的成本,且一般直接由交易者參與市場競拍定價,并且更多的與交易時間的緊迫性有關。例如,在極端市場情況下引發一連串緊急清算業務或 CryptoKitty 等爆款應用激發市場搶購時,會導致 GasPrice 瞬時激增,而這部分本質上歸因于市場的不均勻性(heterogeneity)。當然,隨著區塊鏈上應用生態的擴張,也會導致交易擁堵而抬高區塊維度的排位稀缺價值。

對多條區塊鏈之間進行橫向對比時,交易手續費的差異還來自于 GasPriceBase 的差異(②),而這部分差異可以歸因于區塊鏈網絡維度的排位稀缺價值,表征的是進入該區塊鏈網絡生態的準入成本,這部分成本一般由生態組建者擬定一個參考值,然后隨生態發展而動態調整(依賴市場)。從表 1 的平均 GasPrice 數據我們可以判斷以太坊的 GasPriceBase 最高,BSC 其次,Heco 最低。這部分價值主要跟用戶規模有關,而用戶規模的增長取決于應用生態的擴張。當用戶規模超過區塊鏈網絡能承載的上限,市場會驅使 GasPriceBase 抬升,變相提高網絡準入門檻來控制用戶規模。這也是當前以太坊網絡手續費攀升的原因之一,后文將詳細說明。

HashKey與香港置地簽訂租約,成為其首個加密租戶:9月15日,香港置地控股有限公司宣布與總部位于香港的加密貨幣公司HashKey簽訂租約,HashKey將在香港置地擁有的三號交易廣場租賃一個樓層,成為其第一個加密租戶。香港置地董事兼辦公室、商業地產主管Neil Anderson在提到香港的金融監管機構時表示,“香港證監會最近決定對香港的數字資產交易所進行監管,這讓我們有信心,這種新的資產類別有一個監管框架,因此在金融業內有未來。”(彭博社)[2021/9/15 23:26:26]

與此同時,主要靠網絡發展捕獲價值的功能代幣的市場價格(③)也會隨著應用生態的擴張上漲。此外,功能代幣通脹率減小甚至通縮的機制設計也會為其市場價格提供上行動量。功能代幣價格上漲促使交易手續費水漲船高。

上述三個因素共同影響交易手續費的波動。如果認為理想的 DeFi 基礎設施應具備一個穩定波動、可預測的經常性成本,那么上述費用模型現階段并不滿足這一要求。該費用模型將使用者所需支付的經常性成本和參與特定區塊鏈網絡后獲得的價值附加成本糅雜在一起了,在區塊鏈網絡發展初期,若被看好,其功能代幣的價值附加存在持續的上漲預期并導致交易手續費日益增長。如果剔除價值附加因素的波動,公式(2)中的 GasPriceBase 和 UtilityTokenPrice 都視為常數,那么手續費將參考一個恒定基數波動, 可用于表征經常性成本的波動大小。

如前所述,可以認為區塊維度的排位稀缺價值的時間序列波動表現為 GasPrice 在 GasPriceBase 基礎上的漲落,而區塊鏈網絡維度的排位稀缺價值(準入成本)的橫向對比決定了 GasPriceBase 的大小。這一基數的相對增值部分反映了區塊鏈網絡的一部分價值附加成本,是抬高交易手續費的第二個因素(如圖 1 所示)。網絡排位稀缺價值的計量主要取決于用戶規模和 TPS。不幸的是,該價值與用戶規模成正比,使得這部分價值附加成本呈現反規模效應,即用戶規模越大,排位稀缺帶來的附加成本越高。其根本原因是通過抬高 GasPrice 來競爭排位稀缺價值的費用模型本質上將區塊鏈作為一種排他性的服務類商品在售賣,而非公共基礎設施;而區塊鏈去中心化特征需要依賴此類拍賣競爭機制來激勵參與方做出有利于公鏈運行的行為。

巴西證券交易委員會批準基金管理公司Hashdex的加密ETF:巴西證券交易委員會(CVM)批準了巴西基金管理公司Hashdex的加密ETF,將在圣保羅的B3證券交易所以HASH11股票代碼進行交易。巴西兩家主要銀行Itaú和BTG Pactual已表示將向其客戶提供該ETF。據悉,Hashdex的ETF將復制由納斯達克和Hashdex共同開發的納斯達克加密指數(NCI),NCI由六種加密貨幣組成,包括BTC、ETH、XLM、LTC、BCH和LINK,并按季度重新平衡。此前消息,納斯達克加密ETF已在百慕大證券交易所交易。(Cointelegraph)[2021/3/20 19:02:50]

另一部分價值附加成本對應于參與特定區塊鏈生態能獲得的有利條件或反過來說面臨的潛在的風險,例如較高的流動性和安全性會推高價值附加成本。這部分成本根據區塊鏈網絡生態的發展產生波動,跟功能代幣本身的發行和流通機制也有關系,最終反映在功能代幣的價格上。

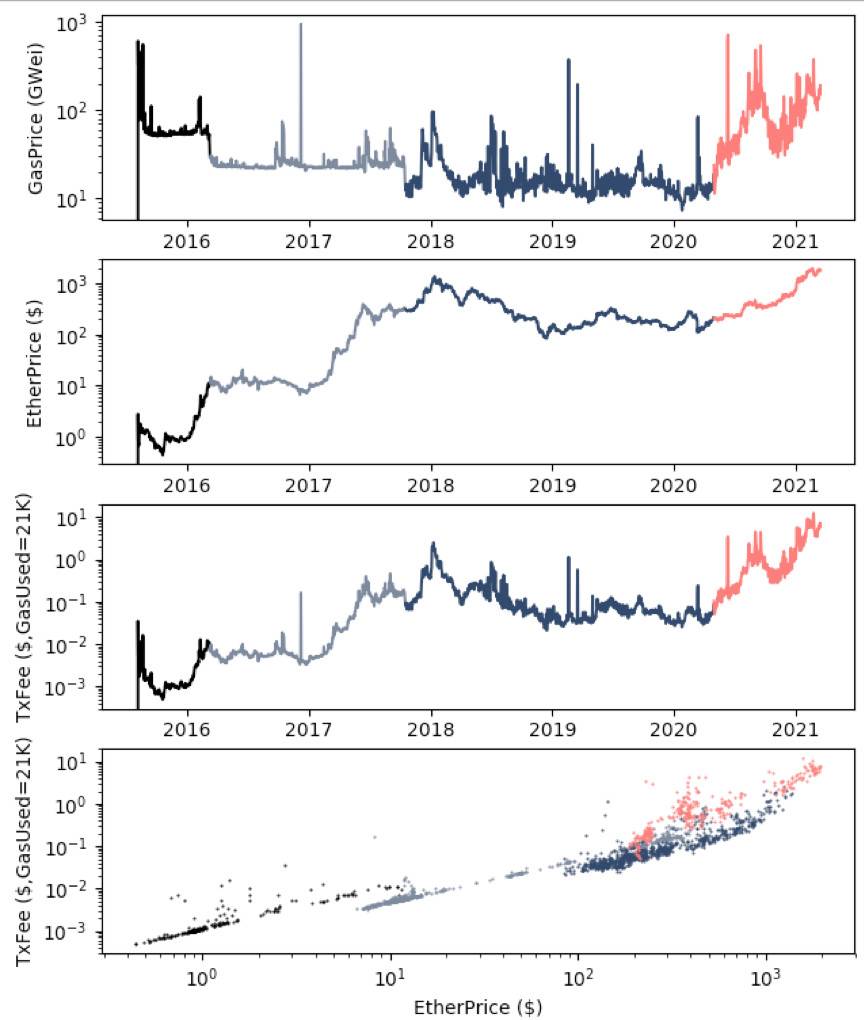

以太坊網絡的手續費在歷史 5 年多時間里出現了多次大幅度漲落,并跨越 5 個數量級尺度,單筆簡單交易(消耗 21KGas)手續費突破 10 美元,如圖 2 所示。

下面嘗試基于前述手續費增長歸因模型給出手續費上漲的邏輯。從圖 4 我們可以明顯地識別出四個區間:

2016 年 3 月中旬之前,GasPriceBase 約等于 50 GWei;

2016 年 3 月中旬至 2017 年 10 月中旬,GasPriceBase 約等于 22 GWei;

2017 年 10 月中旬至 2020 年 4 月底,GasPrice 呈現更頻繁的日常波動,GasPriceBase 在 11GWei 上下;

ETC Labs將追訴NiceHash等算力租賃平臺:ETC Labs宣布聯合合作伙伴將追訴NiceHash等算力租賃平臺,保護ETC網絡。ETC Labs 目前正在與相關轄區的當局合作,并將在不久后共享更多信息以及最新進展。7月30日至8月1日,ETC網絡遭受了51%攻擊,后追蹤發現此次攻擊的算力是從NiceHash購買。ETC Labs認為,很少或沒有KYC、AML和加密地址篩選功能的算力租賃服務對工作量證明區塊鏈的安全性有很大威脅,對整個區塊鏈生態系統來說都是一個嚴重的漏洞。諸如NiceHash之類的算力出租平臺通常聲稱不受監管,可能助長洗錢和其他非法活動。[2020/9/1]

2020 年 5 月初至 2021 年 3 月中旬,GasPrice 呈現明顯的單邊上行趨勢。

圖 2. 以太坊手續費模型依賴因子的時間序列及簡單交易手續費與以太幣價格的關系

這意味著從 2020 年 5 月初開始, GasPriceBase 隨時間有一個遞增關系。這也可以從圖 4 最下方手續費和以太幣價格的對數回歸中體現。假定公式(1)表述的費用模型中,GasPrice 在一常數附近漲落,那么忽略漲落噪聲,手續費只和以太幣價格呈一次方關系。前三個階段印證了這一點:手續費和以太幣價格在對數坐標下呈線性分布,且斜率為 1±0.1,說明手續費的漲落基本由以太幣價格決定,而公式(1)中的 GasPrice 在各階段在一個常數(GasPriceBase)附近波動。而到了第四個階段,手續費和以太幣價格在對數坐標下的線性關系斜率約為 1.9,說明公式(4)中的 GasPriceBase 不能視為常數了。

行情 | BTC全網算力41.76 EH/s 挖礦盈利為0.17美元/天/THash/s:據Tokenview數據顯示,目前BTC全網算力為41.76 EH/s,ETH全網算力為185.49 TH/s,BCH全網算力為1.62 EH/s。 今日BTC的挖礦盈利為0.17美元/天/THash/s,較昨天上升 2.41%;ETH的挖礦盈利為0.02美元/天/MHash/s,較昨天上升 2.44%;BCH的挖礦盈利為0.2美元/天/THash/s,較昨天上升 10.87%;LTC的挖礦盈利為2.84美元/天/GHash/s,較昨天上升 6.46%。[2019/1/7]

接下來可以做一些有趣的推導。我們若大膽地假定以太幣價格主要由網絡規模 n 的平方表征,在 2020 年 5 月份之前,以太坊網絡單位 Gas 所需支付的手續費可近似表示為:

而 2020 年 5 月份之后,前述手續費歸因模型中提及的由于網絡規模擴張超過承載極限導致 GasPriceBase 抬升的作用開始體現:

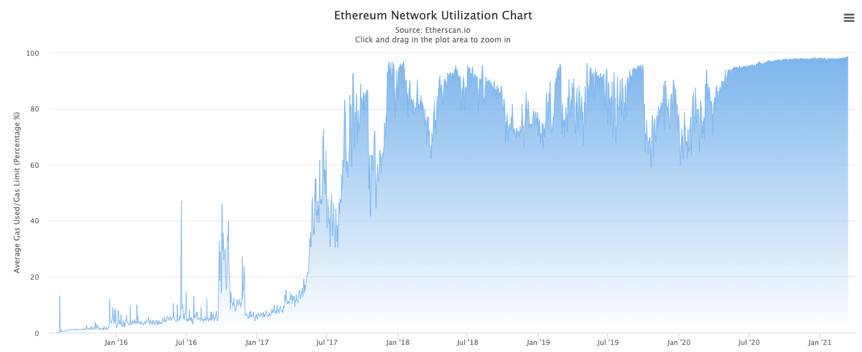

基于上述非常粗略的估算和推導,我們可以大致估計 k 約等于 1.8。而圖 3 所示的網絡使用率圖表顯示從 2020 年 5 月初開始,以太坊區塊鏈就進入長達 10 個多月的滿負荷運行狀態,正好印證了前述推導中關于第四個階段網絡規模已超過網絡承載能力的假設。

圖 3. 以太坊網絡使用率時間序列

理論上從經常性成本的計算模型里將價值附加成本分離出來可以避免交易手續費的大幅波動,但在現實中存在諸多考量。這里面的原因可能有兩點:

目前功能代幣仍需依賴網絡發展情況捕獲價值,而用戶愿意為交易支付的成本能間接反映出使用該區塊鏈的迫切程度,從而衡量出區塊鏈網絡對于用戶的價值。所以將費用模型和功能代幣相關聯是實現為功能代幣進行市場定價的最直截了當和避免人為干預的方式,畢竟目前很難用一個既定模型來單獨計量價值附加成本。

若將功能代幣歸因于網絡價值附加的部分分離出來,可能引發監管層面的問題,存在被定性為證券型通證的風險。

上述原因 1 導致的一個潛在后果可能是,由于公式(4)中的 GasPriceBase 和功能代幣價格都在表征網絡的價值附加成本,并沒有完全正交分解,而表征手法又是純粹通過市場調節機制實現的,可能會在市場慣性作用下出現對網絡維度排位稀缺價值的重復計量或過度計量。

針對手續費的大幅波動問題,近期以太坊社區預在暫定 7 月執行的倫敦升級中采納 EIP-1559。EIP-1559 試圖通過系統規定好一個關于 GasPriceBase 的動態調節機制(區塊使用率提高,GasPriceBase 提高,反之亦然)來穩定手續費波動,意在將手續費的漲落主要用區塊使用率的漲落來表征。

但事實上,在當下用戶規模超過區塊鏈網絡承載極限(供不應求)的情況下,一個可以預見的結果是隨著區塊使用率提高而抬升的 GasPriceBase 并不一定會打壓交易者降低交易需求,而會繼續以更高的手續費填充擴容后的區塊(GasLimit 從 1250 萬提高至 2500 萬),進一步抬高以太坊網絡的準入成本。

同時 EIP-1559 引入的銷毀機制(所有 GasPriceBase 都會被銷毀,礦工只收取用戶自定義的小費 Tips)降低了以太幣的通脹率,會進一步加強價值附加成本在每筆交易手續費中的比重。

通過上述分析,可以得出以下結論:

以太坊手續費可分解為區塊記賬服務成本、網絡準入成本和功能代幣的價值附加成本,歸因于區塊維度的排位稀缺價值、網絡維度的排位稀缺價值和生態價值附加。其中,網絡準入成本在用戶規模達到承載極限以前表現為階段性常量,而在用戶規模超過承載極限后,會隨著用戶規模的擴張而抬升。

2020 年 5 月起以太坊網絡進入滿負荷運行,網絡準入成本呈單邊上漲趨勢,表明以太坊網絡提供的區塊記賬服務實際上是供不應求的,當前的手續費尚在主流用戶的可接受范圍。

在無法分離價值附加因素的情況下,解決手續費大幅上漲問題還是回歸到提升網絡 TPS 上,需通過提高 TPS 來承載更大用戶規模,減少網絡準入成本。

BSC 和 Heco 鏈作為替代品雖然短期沒出現擁堵或手續費太貴的情況,主要還是用戶規模太小,如果用戶規模擴張,仍會面臨以太坊面臨的問題,故遷移到這兩條替代鏈不是長久之計。

在 DeFi 應用的刺激下,以太坊網絡已呈現出由多年驗證過的去中心化特性和安全性筑起的價值門檻。但作為理想的 DeFi 生態基礎設施,其使用成本應具有規模效應,而目前的以太坊公鏈更像是上世紀八九十年代的大哥大,對普通用戶是奢侈品的存在。以太坊 2.0 計劃引入 PoS 共識提高 TPS,屆時能承載的網絡規模可以進一步擴大,但仍存在上限。另一種設想是將 DeFi 等業務遷移到二層網絡,將以太坊公鏈作為大額專用結算鏈,主要面向 Dapp 業務方和高凈值人士,通過提高單筆交易的交易額來降低手續費率,Dapp 業務方再將這部分成本攤薄到二層網絡的用戶。而終極的解決方案可能需要依賴新能源、新技術來對算力、存儲、帶寬等資源進行革命性的升級改造。

撰文:曹一新,就職于 HashKey Capital Research

審核:鄒傳偉,萬向區塊鏈首席經濟學家

“礦塌了?” 4月1日,愚人節,穩定運行88天之后,EOS最大的算法穩定幣系統USDX崩盤,代幣USDC最低跌至0.65美元.

1900/1/1 0:00:00一個公平的競拍機制,對于生態可持續發展,或者資源的公平分配十分重要。我們知道,10月12日中午,瑞典皇家科學院將2020年諾貝爾經濟學獎授予斯坦福大學經濟系的保羅·米爾格羅姆(Paul R. M.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:959.98億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:27.

1900/1/1 0:00:00摩根大通預計比特幣的價格將達到13萬美元,而方舟投資公司(Ark Invest)則預計BTC的市場價值將超過黃金.

1900/1/1 0:00:00眾所周知,目前Defi最大的基礎生態是構建在以太坊之上的,但是以太坊的高Gas費用、延時性以及TPS限制,相當影響用戶體驗.

1900/1/1 0:00:00