BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD-2.6%

ADA/HKD-2.6% SOL/HKD+1.29%

SOL/HKD+1.29% XRP/HKD-1.56%

XRP/HKD-1.56%原文標題:《TheOptimalTokenVesting?Schedule》

原文作者:LaurenStephanian

非常感謝GoodwinProcterLLP的KarenUbell在法律專業知識方面為本文做出的貢獻,感謝PanteraCapital的WillReid提供的分析。同時感謝Arca的MichaelDershewitz、DelphiDigital的AnilLulla和RobSarrow與我分享他們的匿名Token解鎖數據。最后,感謝VoltCapital的SoonaAmhaz和Pantera的WilliamFan、JoeyKrug、KyleCanchola以及RyanBarney提出的建議和評論。

介紹

Token鎖倉是加密風險投資的基本組成部分。事實上,在當今市場上,很難找到一家不對其早期投資者的Token份額不設鎖倉的早期加密公司。

根據之前在優化Token分配文章中的分析表明,截止2022年,平均約有15%的Token供應總量流向了該領域建設者的早期支持者——這是一個相當大的份額。但是這些Token是通過什么機制分配給投資者的呢?

Token的流動性明顯高于傳統股權,因此創始人傾向于通過在Token生成/分發后鎖倉Token來調整激勵措施。其鎖倉范圍可能設定在0到幾年之間。

我們經常被創始人問到「應該設定多長的鎖倉時間」,或者我們看到創始人設置的鎖倉期似乎太長或太短,無法正確吸引合適的投資者投出他們的最高投入。

SyncSwap:穩定幣USD+協議現已恢復運行:7月26日消息,基于zkSync的去中心化交易平臺SyncSwap發布公告稱,Overnight Finance已成功在zkSync上對穩定幣USD+完成供應量調整,USD+協議已完全恢復并可正常運行。SyncSwap補充表示,SyncSwap上的所有USD+流動性池現已正常運行。[2023/7/26 15:59:59]

下面我們將通過研究鎖倉期設定如今的情況以及它們在過去幾年中的變化來審視行業標準。為此,我們分析了包括Arca、DelphiDigital和PanteraCapital在內的3支基金的150多條數據。

市場周期和融資條款

多年來,投資者與其投資項目創始人之間的協議不斷演變。在2017年的加密貨幣牛市中,由JuanBenet、MarcoSantori和JesseClayburgh創建的SAFT框架以YC的SAFE為藍本,并作為開源文件發布在SAFTgithub上。最初創建它們是為了以低于公開價格的折扣預售IC0,并立即受到歡迎;它們被許多早期協議采用,包括Filecoin和Kik的Kin。

然而,隨著時間的推移,Kik和其他協議因其IC0涉嫌違反證券法而面臨潛在影響,并且SAFT已經過時。當2017年的牛市轉換為從2018年開始的長期熊市時,這種情況更加嚴重,并且投資者——其中許多人被價格上漲的興奮沖昏了頭腦——開始質疑Token的價值并轉而偏向股權。在最近的2021年牛市中,SAFT的精神以Token認股權證或Token權利協議的形式卷土重來,但現在它們通常附屬于SAFE或股權投資。最大的區別在于,SAFT在當前市場中使用時,用于在Token和協議功能、開發和發布計劃以及Token發布時間線上更加清晰的項目Token,而不是公司未來可能發行的任何可能的Token,而Token認股權證和協議通常用于在后一種情況下在投資者和創始人之間創造價值一致性。

Yuga Labs宣布會員徽章已在Twitter上線:金色財經報道,Yuga Labs宣布其會員徽章功能目前已在Twitter上線,旗下所有官方品牌都將配置該徽章。此舉旨在解決社交媒體上日益增多的網絡釣魚鏈接,通過這種經驗證的會員徽標可以盡可能地保護用戶安全。

目前已確認的關聯賬號包括:@BoredApeYC、@cryptopunksnfts、@MeebitsNFTs、@OthersideMeta、@10KTFshop。[2023/3/8 12:48:45]

Token解鎖趨勢解鎖類型

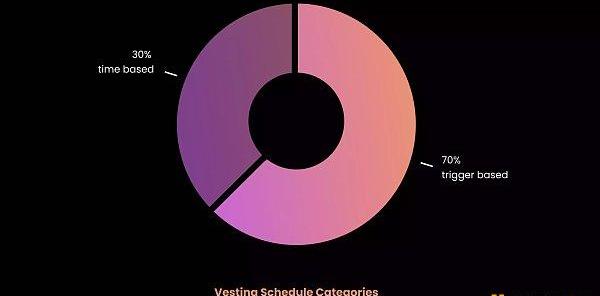

解鎖時間表可以分為兩個不同的主題:基于時間的和基于觸發器的。

基于時間的背心從某個約定的日期開始,無論是在協議執行之日還是在協議執行后的一段時間內。基于觸發器的解鎖計劃在某些事件之后啟動。通常這涉及Token生成事件,但也可能涉及主網啟動或項目Token在知名交易所的上市。我們發現,大約70%的Token解鎖計劃是基于觸發器的,其中65%是在Token生成事件之后開始的。

基于時間的解鎖開始于某個約定日期,要么是在協議簽署之日,要么是在協議簽署后的一段時間。在某些事件之后,啟動基于觸發器的解鎖時間表。通常,這涉及Token生成事件,但也可能涉及主網啟動或在主流交易平臺上列出項目Token的時間點。我們發現,大約70%的Token解鎖計劃是基于觸發器的,其中65%是在Token生成事件之后開始的。

比特幣網絡NFT協議Ordinals鑄造量突破17萬枚:金色財經報道,據Dune數據顯示,基于比特幣的NFT協議Ordinals累計總鑄造NFT量達170,001枚,創歷史新高。

此前報道,NFT協議“Ordinals”在比特幣主網啟動但引發社區爭議。[2023/2/24 12:27:34]

總解鎖時長

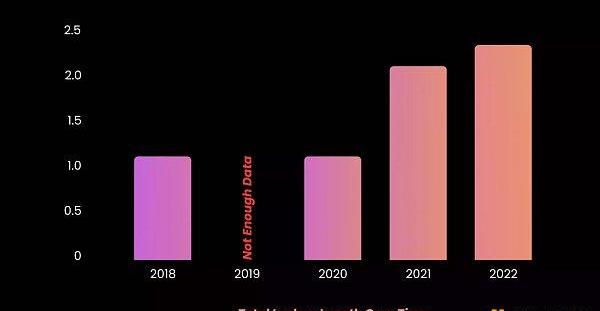

不幸的是,由于在2019年期間完成/記錄的交易不多,因此缺乏這一時期的數據,巧合的是,這一年我們開始看到更多的監管監督。2020年之后,隨著投資者和創始人從最初的監管恐慌中反彈,以及創始人開始在2021年牛市之前獲得杠桿,我們開始看到更短的鎖倉期和更長的整體解鎖時長。

總的鎖倉期一直在增加

解鎖時間

分析案例中的解鎖時間從單個區塊到每月、每季度到每半年不等。這些交易中的一部分是逐塊解鎖,這是最近的趨勢,但大部分是按月解鎖。

鎖倉期

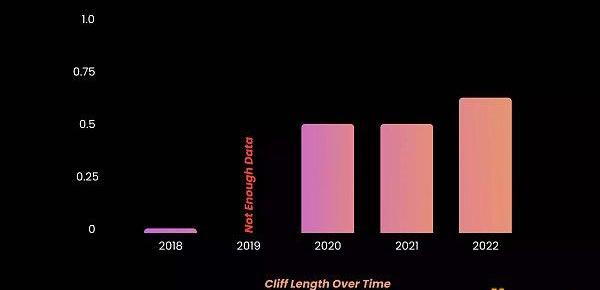

鎖倉期是分配任何Token之前的一段時間。加密中的懸崖長度可以從0到超過一年。

隨時間變化的鎖倉期長度

盡管數據并未在上圖中反映出來,但在2018年的案例中,一年的鎖倉期很常見;當時的條款通常是口頭或僅僅握個了手就定了,沒有正式記錄。一年的鎖倉期很受歡迎有兩個原因:

Voyager Digital計劃允許用戶通過Binance.US收回資產:2月10日消息,Voyager Digital已向法院提交一份計劃文件,以允許客戶通過Binance.US收回資產。

文件顯示,Voyager Digital與Binance.US的交易預計將于3月完成,之后將允許用戶提款。但夏威夷、紐約、得克薩斯和佛蒙特州的用戶因無法在Binance.US創建賬戶,因此需要再等六個月的時間。

Kirkland & Ellis合伙人Joshua Sussberg表示,如果Binance.US在收購協議結束后的6個月內未獲得在不受支持的州運營所需的許可或授權,Voyager將把可分配給此類客戶的資產轉換為現金,并將單獨分配。

其余的Voyager美國客戶將需要提供個人詳細信息,如電子郵件地址、社會保險號和出生日期,以便為其創建一個Binance.US賬戶。Voyager建立的索賠門戶網站也向用戶顯示其資產價值。不過,這并不意味著客戶能拿回100%的資金。(Decrypt)[2023/2/10 11:58:35]

·《證券法》第144條

《證券法》第144條是最常見的「安全港」豁免,允許投資者轉售未注冊證券,而該轉售不被視為代表原始發行人進行分配,投資者被視為承擔相關責任的法定承銷商證券法,當然前提是滿足某些條件。防止轉售被視為分配的條件之一是投資者必須在任何轉售前持有證券至少一年。雖然它不一定會影響鎖倉期本身,但一年的持有期有助于發行人和經銷商遵守證券法,以防Token在未來被視為證券。

·受SEC起訴Telegram創始人事件的影響

BonqDAO攻擊者已向Tornado Cash轉入約700枚ETH:金色財經報道,據PeckShield監測,非托管借貸平臺BonqDAO攻擊者已向Tornado Cash轉入約700枚ETH,并將約53.4萬枚DAI交易為326枚WETH。

金色財經此前報道,BonqDAO和Alliance Block在攻擊事件中損失8800萬美元。[2023/2/3 11:45:35]

SEC針對Telegram的事件導致創始人投入更多時間和開發來構建他們的協議,注意增加最終用戶、開發人員和驗證者的采用率,并增加投資者本身之外的二級流動性。

質押

不幸的是,沒有關于是否可以抵押已解鎖和/或未解鎖Token的結論性數據。這通常不會直接寫入合約,但某些協議確實允許質押未解鎖的Token。

是否存在一個最優解鎖模式呢?

隨著時間推移,解鎖模式也在發生變化,創始者和投資人都會問,「哪種Token鎖倉結構是最優的?」

此處我們定義的「最優」是指:解鎖期內的Token波動性最小以及解鎖日對Token價格的負面影響最小。當然影響這些的可能還有其它因素,包括:開發里程碑、權力去中心化達成以及監管因素。

我們對一些項目進行了測試,以檢驗有關線性解鎖和特定日期解鎖的對比假設:

對比線性解鎖和特定日期解鎖:

假設A:線性解鎖在解鎖期間的波動性高于特定日期解鎖;

假設B:特定日期解鎖在解鎖時對Token價格的影響比線性解鎖更嚴重。

特定日期解鎖對比:

假設C:由于對潛在Token傾銷的預期,解鎖比例越高,對Token價格的影響越小;

假設D:每個時期解鎖更多的項目比解鎖更少但總解鎖日期更多的項目會經歷更好的最大回撤幅度;

假設E:總鎖定期較長的項目相比總鎖定期較短的項目,Token受到的價格影響更嚴重。

結論如下:

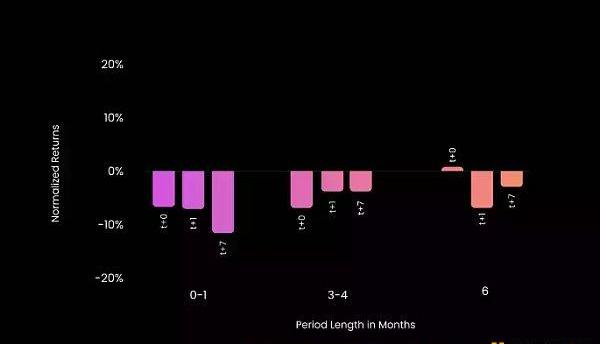

1.對于特定日期解鎖,6個月的鎖倉期要優于1年或者無鎖倉期。

2.越大的初始解鎖對Token價格的負面影響越小。

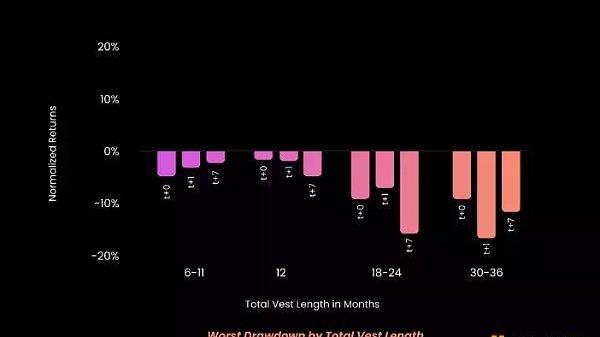

3.解鎖間隔越長、解鎖量越大、總鎖定期越短,Token的「最差回報」越高。

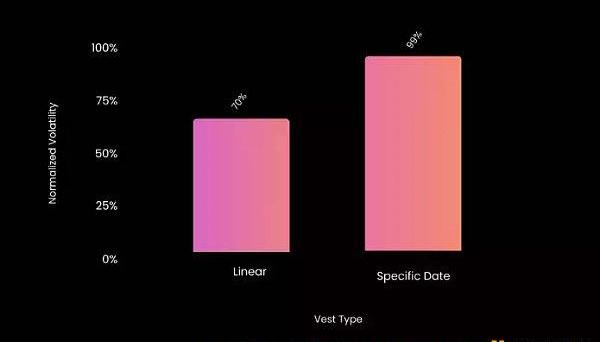

4.線性解鎖在解鎖期內的波動性低于特定日期解鎖。

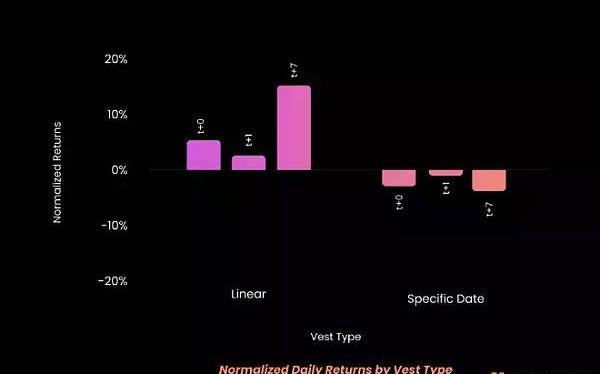

5.與特定日期解鎖相比,線性解鎖在初始解鎖事件后對價格的影響更好。

基于此,我們建議創始人考慮特定日期解鎖而不是線性解鎖,并希望創始人根據上述結論來考量其解鎖日程。

注意:此建議僅考慮市場影響和防止波動,但可能還有其他重要的監管因素,例如Telegram案例以及遵守144規則安全港框架可能帶來的好處。

我們從風險管理的角度進行分析,尋找最大的回撤而不是最大的正回報。

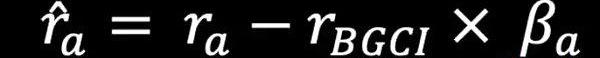

我們使用彭博銀河加密指數的每日回報作為指數對數據進行了標準化。我們計算了解鎖期內的Token貝塔值,并從我們的Token收益中減去BGCI的每日收益乘以Token貝塔值,以適應不同的市場條件。

其中ra是Tokena的標準化每日對數回報,rBGCI是BGCI的每日對數回報,a是資產a相對于BGCI的貝塔。

Token首先被分成線性和特定日期解鎖,然后我們評估了Token在整個解鎖期內的標準化波動率。這是為了評估線性解鎖可能會隨著時間的推移導致Token更持續波動的假設。

我們的結果,在其他條件不變的情況下,表明與特定日期解鎖相比,線性解鎖沒有明顯的長期波動影響;事實上,線性解鎖的波動性低于特定日期解鎖。此外,我們證實了我們的假設,即線性解鎖對初始解鎖事件的回報的影響小于特定日期解鎖。

與特定日期解鎖相比,線性解鎖對初始解鎖事件的回報的影響較小

接下來,我們比較了特定日期解鎖。首先,我們評估了鎖倉期長度和初始解鎖量在初始解鎖事件當天、之后和一周后的影響。我們的結果表明,6個月的鎖倉期優于1年或沒有鎖倉期,并且有點違反直覺,在鎖倉期結束后解鎖較高比例的Token要更優。為了解釋這一點,我們假設解鎖量較小的項目對其早期投資者可能的「傾銷」行為有一定認識,并希望通過解鎖更少的Token來最小化拋售壓力。

最后,我們研究了初始解鎖后每個解鎖日期解鎖數量、解鎖日之間的間隔和總鎖定期對Token價格的影響。為此,我們查看了初始解鎖后的每個解鎖事件,并記錄了解鎖事件當天、后天和后一周的最差每日標準化回報。

我們的結果表明,如果目標是盡量減少解鎖事件對價格的影響,則解鎖間隔期更長、每個周期的解鎖量更大和更短的總解鎖期都是適宜的(假設D和E)。

結論

截至2022年年中,加密熊市引發的投資者杠桿率下降及基金投資熱情下降,使得投資者可以以更低的價格投資項目,并且對鎖倉條款有更大的話語權。此外,監管環境趨嚴,未來可能會出現一年甚至更長的鎖倉期,這也將提高項目方和投資人未來對加密資產處置的不確定性。

我們建議任何閱讀本文的創始人與他們的投資者以及行業專家討論他們的Token解鎖時間表,并對本文未涵蓋的其他Token經濟學進行考量。我們的分析對不同解鎖時間表的回報影響有一些初步的方向性指示,并表明如果目標是在鎖倉期結束后最小化拋售壓力并減少解鎖期間的Token波動,線性解鎖優于特定日期解鎖。此外,我們建議所有閱讀本文的創始人咨詢法律顧問,討論監管和投資者保護,例如Telegram的案例、SEC指南中概述的因素以及遵守144規則安全港對發行人和投資者可能帶來的益處。這些可能會要求更長的鎖倉期以及更長的解鎖期,以實現更長久的發展以及去中心化。

來源:金色財經

Tags:KENTOKTOKETOKENEZTokenBW TokenCrude TokenEnergy Web Token

今天我們來看看即將Biswap上即將開啟的種子和原力到底是什么東西,未來又能做什么?Biswap即將重磅開啟Biswap是FAB官方部署的一個去中心化DeFi應用.

1900/1/1 0:00:00大批虛擬主播、虛擬偶像開始直播帶貨;頭部虛擬主播直播2.5小時收入百萬元;因打賞方為未成年人,40多位虛擬主播收入被退款;虛擬女團因“中之人”退出陷入解約風波……近段時間以來.

1900/1/1 0:00:00行情是迷局,長路有明燈!我是幣沐巖。每天都會把自己的個人操作建議分享到公眾號尾部給到粉絲分享,復盤昨天不論對錯都是過去,今天我們繼續并肩向前! 比特幣行情解析—— 比特幣日線布林帶開口,各均線當.

1900/1/1 0:00:00頭條 ▌IMF官員:加密市場的拋售并未蔓延至“實體經濟”金色財經報道,國際貨幣基金組織全球市場分析部副主任AntonioGarciaPascual在做客CoindeskTV時表示.

1900/1/1 0:00:00穩定幣市場本月見證了其歷史上最不穩定的時刻之一,因為TerraUSD(UST)失去了掛鉤并暫時威脅到其競爭穩定幣的感知穩定性。然而,在UST創立之前,USDC和USDT之間的競爭就已經如火如荼.

1900/1/1 0:00:00經歷過DeFi的夏日與寒冬,無數的協議在時代的潮水中褪去,而借貸業務總能表現得歷久彌新 AAVE基礎業務邏輯? Aave使用流動池的方式完成借貸業務.

1900/1/1 0:00:00